[st-kaiwa5]銀行株に興味があるんだけど、どれを選んだら良いのか分からない…。[/st-kaiwa5]

[st-kaiwa6 r]たくさんある銀行株の中から、投資経験者のおすすめを教えてほしい…。[/st-kaiwa6]

こういった疑問や悩みを抱えている方のために、日本を代表する銀行株を徹底比較し、おすすめの銀行株について言及していきます!

[st-midasibox-intitle title=”この記事の内容” webicon=”st-svg-file-text-o faa-float animated” bordercolor=”#101b4c” color=”” bgcolor=”#FAFAFA” borderwidth=”” borderradius=”5″ titleweight=”bold” myclass=””]

[/st-midasibox-intitle]

この記事で解説をする「銀行株のビジネスモデル」や「おすすめの銀行株」について学ぶことで、

[st-kaiwa3]高配当株ポートフォリオ作成の参考になり、夢の配当金生活に一歩近づくことが出来ます![/st-kaiwa3]

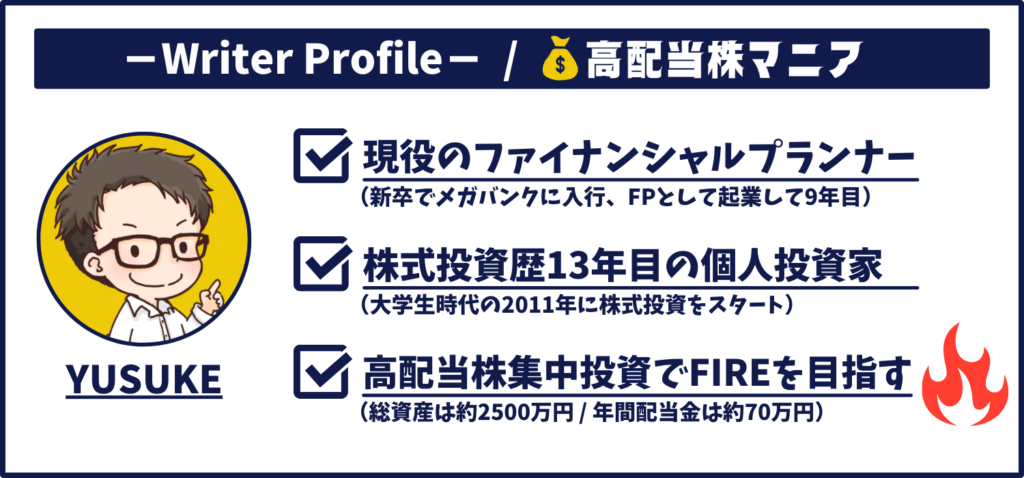

この記事は、現役FPで株式投資歴13年目のボクが、これまでに積んだ経験をもとに作成しています。[st-i class=”st-svg-pencil-square-o” add_style=”color:#101B4C;”] 本記事の信頼性

銀行のビジネスモデルについて

銀行株とは、事業の中に『銀行業』を含む企業の株式のことを指します。

その中には、都市銀行や地方銀行、信託銀行およびその持株会社や、流通系銀行、ネット銀行など幅広い銀行が含まれています。

これらを分類すると、大きく以下の3つに分けることができます。

- 都市銀行

- 地方銀行

- 信託銀行

これら銀行には異なった特徴があり、それぞれの特徴を活かしたビジネスを展開しています。

都市銀行の特徴

都市銀行とは、三菱UFJ銀行、三井住友銀行、みずほ銀行など、全国展開をしている規模が大きい銀行のことを指します。

[st-mybox title=”都市銀行の業務とは” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

都市銀行は、大企業を相手に多額の融資を行ったり、全国の個人顧客に対して運用商品の販売をおこなったりしています。

[/st-mybox]

親会社はフィナンシャルグループとして、銀行業務だけではなく、証券業務や信託業務、リース業務などを展開しており、都市銀行ではグループ全体で幅広い顧客ニーズに応えています。

地方銀行の特徴

地方銀行とは、一般社団法人「全国地方銀行協会」に加盟している銀行で、地域に根差した金融活動を行っています。

[st-mybox title=”地方銀行の業務とは” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

地方銀行は、主に本店が所在する地域の有力企業や中小企業などを対象に融資を行い、地域経済の発展に貢献します。

[/st-mybox]

地方銀行の中でも、資産や信用格付け、店舗数や貸付残高などで他の地方銀行よりも群を抜いて規模が大きい6行のことを『大手地方銀行』と呼びます。

[st-mybox title=”大手地方銀行” webicon=”st-svg-file-text-o” color=”#313131″ bordercolor=”#313131″ bgcolor=”#fafafa” borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

横浜銀行、静岡銀行、千葉銀行、常陽銀行、京都銀行、福岡銀行

[/st-mybox]

この中でも特に、横浜銀行、静岡銀行、千葉銀行の3行は『三大地方銀行(メガ地銀)』とも呼ばれており、地方銀行の中でも特に注目をされています。

[st-card myclass=”” id=”3054″ label=”あわせて読みたい” pc_height=”” name=”【2023年注目】おすすめの地方銀行株を6銘柄PICKUP!” bgcolor=”” color=”” webicon=”st-svg-file-text-o” readmore=”off” thumbnail=”on” type=””]

信託銀行の特徴

信託銀行は、現金や不動産、証券といった顧客の財産を「信託」という形で引き受け、管理、運用を行います。

[st-mybox title=”信託銀行の業務とは” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

主に大きな資産を持つ個人を対象に、不動産や有価証券を活用した資産運用をサポートすることを業務としています。

[/st-mybox]

注目の信託銀行については、下記の記事で詳しく解説をしています。

[st-card myclass=”” id=”9581″ label=”あわせて読みたい” pc_height=”” name=”” bgcolor=”” color=”” webicon=”st-svg-file-text-o” readmore=”off” thumbnail=”on” type=””]

銀行株はなぜ上がる?注目をされる3つの理由

それでは、銀行株が注目をされる3つの理由について解説をしていきます。

[st-i class=”st-svg-file-text-o” add_style=”color:#101B4C;”] 銀行株が注目をされる3つの理由

- 配当利回りが高い銘柄が多い

- 低PER/低PBRの銘柄が多い

- マイナス金利政策の終了で収益性が改善

上記3点について順番に解説をしていきます。

①配当利回りが高い銘柄が多い

銀行株が注目をされる理由の一つ目が、配当利回りが高い銘柄が多い点です。

[st-kaiwa5]なんで銀行株って配当利回りが高いの…?[/st-kaiwa5]

こんな質問が聞こえてきそうなので、ボクなりの見解をお伝えすると、

- すでに成熟している企業が多く、事業投資よりも株主還元に重きを置いているため。

- 業績が安定しており、毎年一定の収益が期待できるため。

このような理由で、銀行株の配当利回りは高い水準が続いています。

その中でも、3大メガバンクは銀行株の中で特に注目をされており、高い配当利回りを誇ります。

[st-i class=”st-svg-file-text-o” add_style=”color:#101B4C;”] 3大メガバンクの配当利回り

- 三菱UFJ FG:3.11%

- 三井住友FG:3.37%

- みすほFG:3.62%

ちなみに、コロナショック時の2020年3月頃には三菱UFJの配当利回りは6.5%まで上昇しており、非常に魅力的な利回り水準でした。

②低PER/低PBRの銘柄が多い

銀行株が注目をされる理由の二つ目が、低PER/低PBRの銘柄が多い点です。

銀行株が低PER/低PBRである理由は、

- ハイテク株などの人気銘柄とは違い、すでに成熟している企業が多いため。

- 「安い金利で集めた預金を、高い金利で貸し出す」のが本業で、非常に安定した収益構造が構築されているため。

逆をいうと、今から業績が何倍にも成長し、株価も10倍、20倍に成長するということは考えづらいため、市場からも評価されづらく、低PER/低PBRになる傾向にあります。

そんな中、2023年3月31日に、東京証券取引所から「PBR1倍割れは問題なので、速やかに改善をしてください。」といった要請がありました。

[st-kaiwa1]この影響も大きく、PBRが長い間低迷していた銀行株にも資金が集まり、株価は大きく上げてきています。[/st-kaiwa1]

PBR1倍割れ問題については、下記の記事で詳しく解説をしています。

[st-card myclass=”” id=”11036″ label=”あわせて読みたい” pc_height=”” name=”” bgcolor=”” color=”” webicon=”st-svg-file-text-o” readmore=”off” thumbnail=”on” type=””]

③マイナス金利政策の終了で収益性が改善

銀行株が注目をされる理由の三つ目が、マイナス金利政策の終了で収益性が改善すると見込まれている点です。

急速に為替が円安にすすんだ2022年の年末、クリスマス休暇に入りつつあった12月20日に日銀の黒田総裁が、サプライズで「事実上の利上げ」を決定しました。

[st-mybox title=”具体的に何をしたのか…” webicon=”st-svg-file-text-o” color=”#313131″ bordercolor=”#313131″ bgcolor=”#fafafa” borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

今までコントロールをしていた長期金利の許容変動幅を0.25%から0.5%に拡大。

[/st-mybox]

簡単に説明をすると、

[st-i class=”st-svg-user” add_style=”color:#8ED1FC;”] 『日銀は売られた長期国債を0.5%指値で買い続けます。だから、長期金利は0.5%以上には上がりません。』

ということです。これをイールドカーブコントロール(YCC)と呼びます。

イールドカーブコントロール(YCC)

日本銀行が2016年9月に導入した「長短金利操作付き・量的質的金融緩和」の枠組みの一つ。政策金利の誘導目標に加え、長期金利の誘導水準(2020年12月現在、10年国債利回りを概ねゼロ%程度に設定)を定め、その水準になるよう国債買入れを実施すること。

三菱UFJ信託銀行 – 用語解説

このサプライズにより、市場は日銀が大規模緩和政策を転換させ、金利を引き上げるとの思惑が広がりました。

そして、2023年7月28日には長期金利の許容変動幅を0.5%から1.0%に更に拡大しました。

これに伴い、日本国債10年物の利回りは大きく上昇をしてきています。

金利が引き上げられることで、銀行の本業である『預かったお金(預金)に、金利を上乗せして貸し出す(貸金)』預貸業務の利ザヤが改善し、収益を押し上げる可能性が高いです。

[st-kaiwa1]このような要因で、今まで割安に放置をされていた銀行株に大きな注目が集まってきています。[/st-kaiwa1]

今回比較をする銀行株の概要

それでは、銀行株についての理解が深まったところで、今回比較をする銀行株を紹介していきます。

今回比較をする銀行株は、3大メガバンク+ゆうちょ銀行の4銘柄を徹底的に比較していきます。

[st-i class=”st-svg-file-text-o” add_style=”color:#101B4C;”] 今回比較をする銀行株4銘柄

- 三菱UFJ FG(8306)

- 三井住友FG(8316)

- みすほFG(8411)

- ゆうちょ銀行(7182)

比較をしていく前に、それぞれの銀行の概要について順番に解説をしていきます。

三菱UFJ FGってどんな企業?

[st-mybox title=”企業概要” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

三菱UFJ FGは、三菱UFJ銀行を中核とする国内最大の金融グループです。時価総額は約16.0兆円の大型株。銀行業務、信託銀行業務、証券業務を中心に、クレジットカード・貸金業務、リース業務、資産運用・投資運用業務等、幅広く金融事業を展開しています。

[/st-mybox]

三菱UFJ FGについては、下記の記事で詳しく解説をしています。

[st-card myclass=”” id=”4465″ label=”あわせて読みたい” pc_height=”” name=”” bgcolor=”” color=”” webicon=”st-svg-file-text-o” readmore=”off” thumbnail=”on” type=””]

三井住友FGってどんな企業?

[st-mybox title=”企業概要” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

三井住友FGは、三井住友銀行を中核とする大手金融グループです。時価総額は約9.7兆円の大型株。銀行業務を中心に、リース業務、証券業務、資産運用業務、コンシューマーファイナンス業務、システム開発・情報処理業務など、幅広く金融事業を展開しています。

[/st-mybox]

三井住友FGについては、下記の記事で詳しく解説をしています。

[st-card myclass=”” id=”8185″ label=”あわせて読みたい” pc_height=”” name=”” bgcolor=”” color=”” webicon=”st-svg-file-text-o” readmore=”off” thumbnail=”on” type=””]

みすほFGってどんな企業?

[st-mybox title=”企業概要” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

みずほFGは、みずほ銀行を中核とする日本を代表する大手金融グループです。時価総額は約6.6兆円の大型株。銀行業務、信託業務、証券業務を中核に、シンクタンク、アセットマネジメント、リース業、コンサルティング等の金融サービスをカンパニー制に基づきグローバルに事業を展開しています。

[/st-mybox]

ゆうちょ銀行ってどんな企業?

[st-mybox title=”企業概要” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

ゆうちょ銀行は、日本郵政グループの銀行子会社です。時価総額は約4.6兆円の大型株。総資産国内4位の巨大銀行で、預金残高は国内1位の194兆円、窓口業務は全国2万4千か所にある日本郵便への委託と235店舗の直営店を展開しています。

[/st-mybox]

銀行株を徹底比較(全7項目)

今回は、3大メガバンク+ゆうちょ銀行の株を下記の7項目で比較をしていきます。

今回比較をする項目

- チャート推移(5年チャート)

- 時価総額 / 自己資本比率

- 売上高 / 当期利益率

- ROE / ROA

- 予想配当利回り / 配当性向

- 総還元利回り / 総還元性向

- 予想PER / 実績PBR

[st-kaiwa1]それでは、上から順番に比較していきます。[/st-kaiwa1]

チャート推移(5年チャート)

この5年間で株価を最も伸ばしているのは、三菱UFJで、2018年9月頃から+83.5%も上昇しています。

[st-kaiwa1]これに加えて、配当金も貰えていたわけですので、昔からのホルダーは三菱UFJ様様です。[/st-kaiwa1]

三菱UFJ以外の銘柄はと言うと、

- 三井住友FG:+59.8%

- みずほFG:+29.8%

- ゆうちょ銀行:-4.4%

といった結果になっています。

2020年3月頃のコロナショック時にはゆうちょ銀行が最も高く、メガバンク3行はほぼ同水準でした。

ですが、2021年に入ってから徐々に差が現れはじめ、23年9月時点では株価に大きな差が生じています。

[st-mybox title=”結論” webicon=”st-svg-exclamation-circle” color=”#ef5350″ bordercolor=”#ef9a9a” bgcolor=”#fff” borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

株価の値動きに関しては、三菱UFJ FGが最も強い値動きをしている。

[/st-mybox]

時価総額 / 自己資本比率

時価総額が最も大きいのは三菱UFJFGで16.7兆円と、トヨタに次ぎ日本で2番目に大きい時価総額です。

そしてそこから、三井住友FG ⇒ みずほFG ⇒ ゆうちょ銀行と続いていきます。

時価総額で見ると、3大メガバンクというよりも、三菱UFJの1強のようにも感じます。

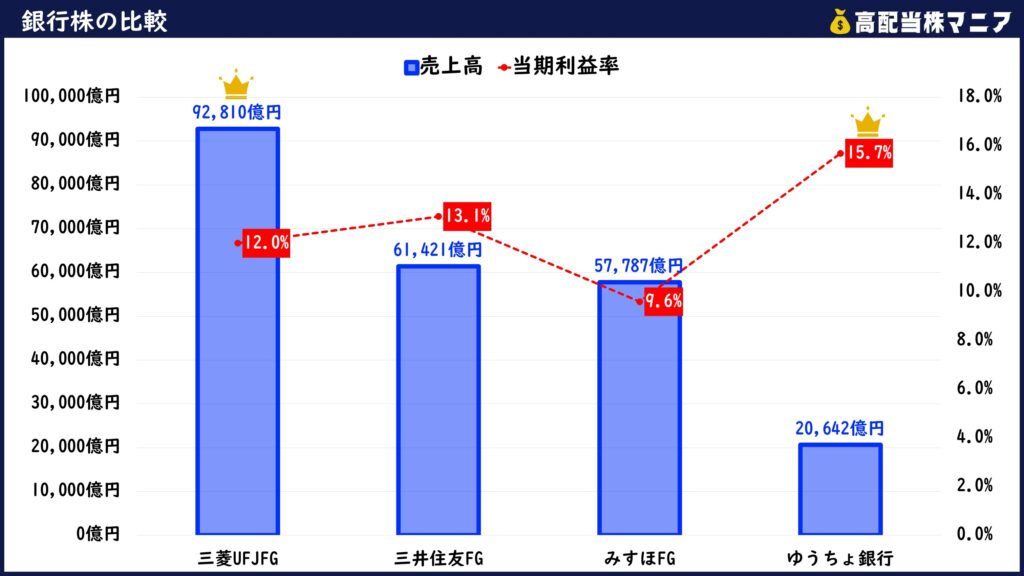

売上高 / 当期利益率

売上高が最も大きいのは三菱UFJで、9.2兆円と他3社を大きく上回っています。

三井住友とみずほに関しては、先ほど確認をした時価総額ほど売上高に差はなく、三井住友への市場からの期待が高いことが分かります。

少し意外だったのが、売上高が最も低いゆうちょ銀行の当期利益率が15.7%と、メガバンク3行を押さえて最も高かったことに驚きました。

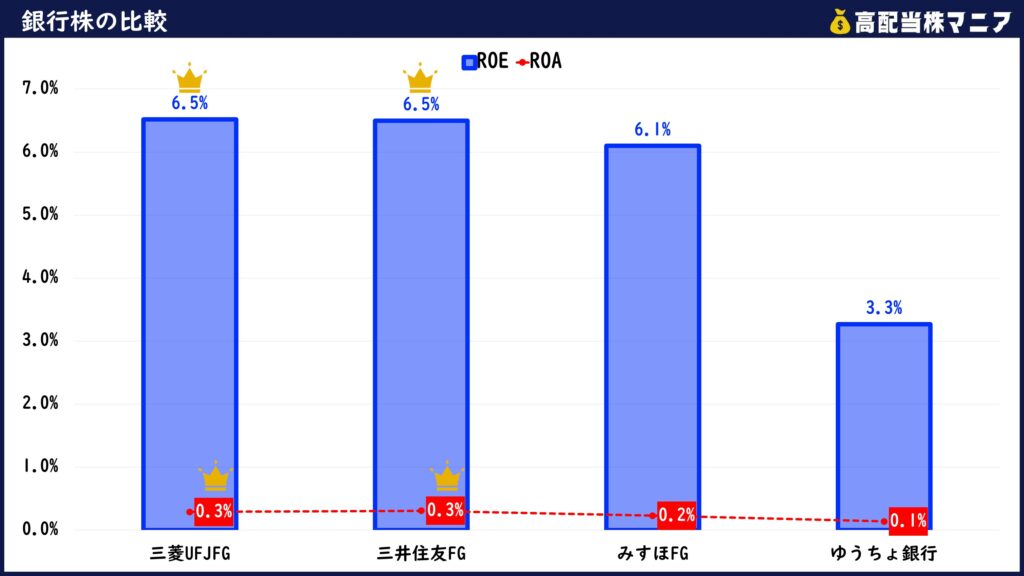

ROE / ROA

[st-mybox title=”ROE / ROA ってなに?詳細を解説” webicon=”st-svg-bigginer_l” color=”#66BB6A” bordercolor=”#66BB6A” bgcolor=”#E8F5E9″ borderwidth=”2″ borderradius=”5″ titleweight=”bold” fontsize=”” myclass=”st-mybox-class” margin=”25px 0 25px 0″]

ROE、ROAは、会社が持っているお金をいかに効率的に運用できたかを示す指標です。ちなみに、日本の上場企業のROEの平均値は10%前後です。

[/st-mybox]

[st-kaiwa2]銀行業の場合、お金の集め方が普通の会社とは異なっていますので、上場企業の平均値は正直そこまで参考になりません。[/st-kaiwa2]

は企業が株主から集めたお金をいかに効率的に運用できたかを示す指標で、丸紅が21.2%と最も高いです。

日本の上場企業の平均値が10%前後ですので、全体的に高水準ではあります。

そんな中ではありますが、ROE、ROAともに最も高いのは、三菱UFJと三井住友の2行です。みずほFGは大きくは変わりませんが、ゆうちょ銀行のROEは明らかに低い数値となっています。

投資家にとって『投下した資本に対して、どれだけの利益を稼いでくれたのか』は非常に重要な指標ですので、ROE、ROAには今後も注目をしていきましょう。

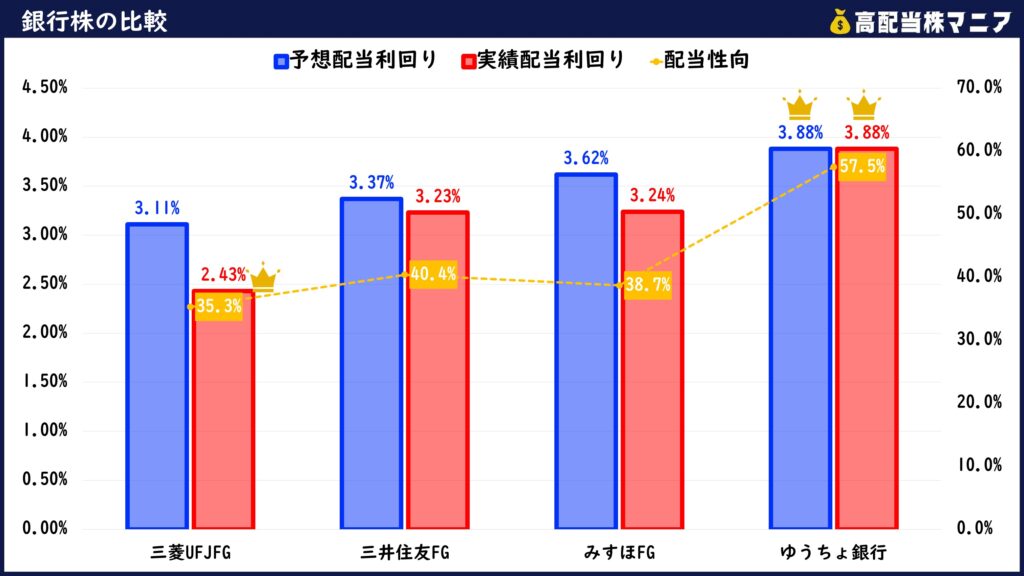

予想配当利回り / 配当性向

配当利回りが最も高いのはゆうちょ銀行で今期の予想配当利回りは3.88%、2位はみずほFGで3.62%です。

配当性向に関しては、メガバンク3行は40%前後も、ゆうちょ銀行は57.5%とやや高めの水準。

ご存知の方も多いかと思いますが、少し前までは4銘柄ともに4%超の配当利回りを誇っていました。

[st-kaiwa2]ですが、最近の株価急騰に伴い配当利回りは大きく下げ、ここ数年では最も低い水準となっています。[/st-kaiwa2]

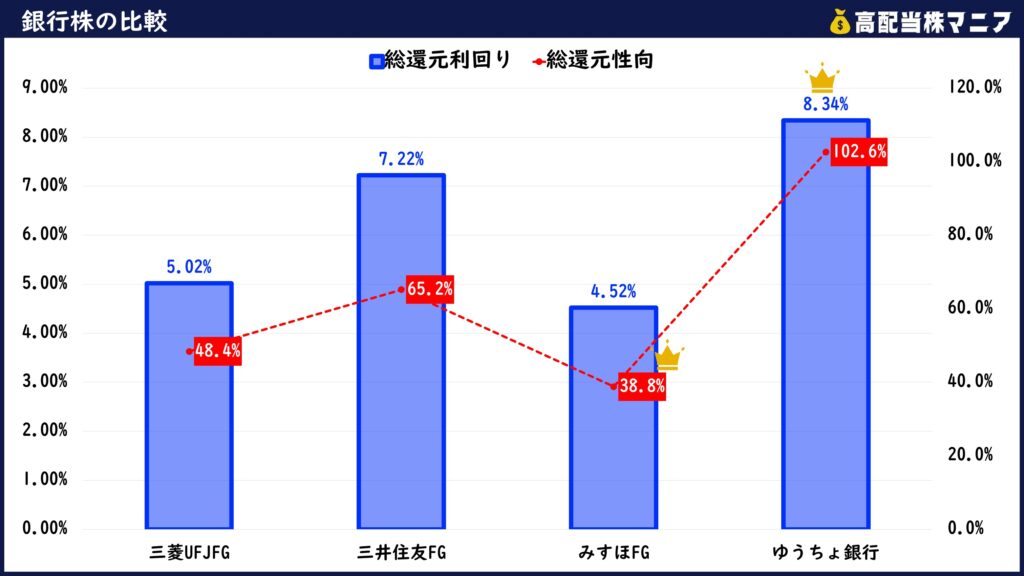

総還元利回り / 総還元性向

こちらは、配当に加えて、自社株買いを含んだ総還元利回りになります。

ここでも、1位はゆうちょ銀行で、前期に大規模な自社株買いを実施した影響で総還元利回りは驚異の8.34%です。

ただ、2位の三井住友負けておらず、前期の総還元利回りは7.22%とこちらもかなり高い水準です。

総還元性向が最も低いのは、みずほFGで38.8%と還元余力はまだまだあります。

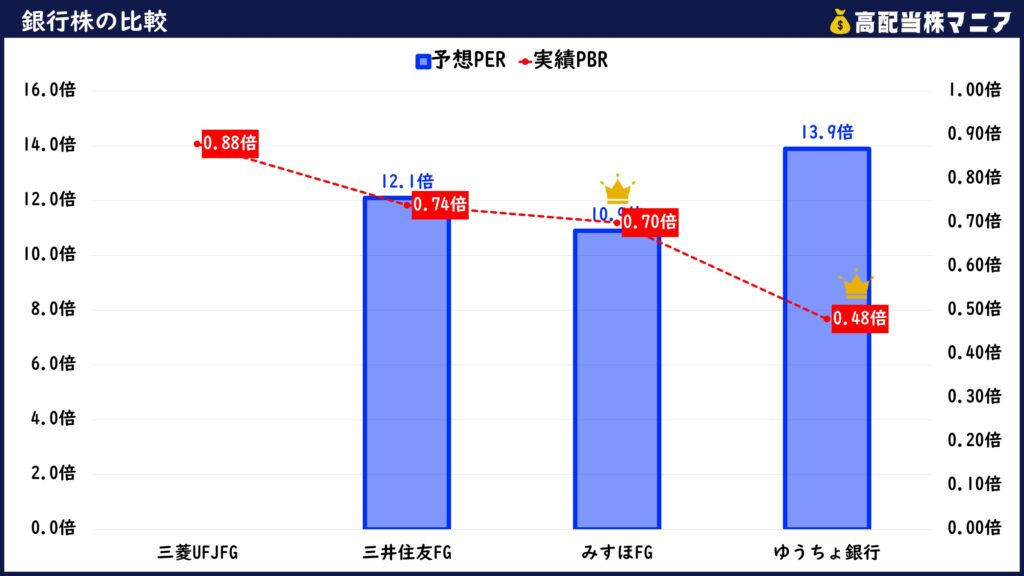

予想PER / 実績PBR

予想PERが最も低いのは、みずほFGで10.9倍と最も割安感があります。

三菱UFJは今期業績予想が現状非開示ですので、予想PERは出ていません。

実績PBRが最も低いのは、ゆうちょ銀行で0.48倍と、これだけ株価が上がってきているにも関わらず、まだ0.5倍にすら届いていません。

メガバンク3行に関しても、PBR1倍割れが問題視されている中で、依然として1倍以下で推移しており、指標的にはまだ割安感が残っています。

【結論】おすすめの銀行株はこれだ!

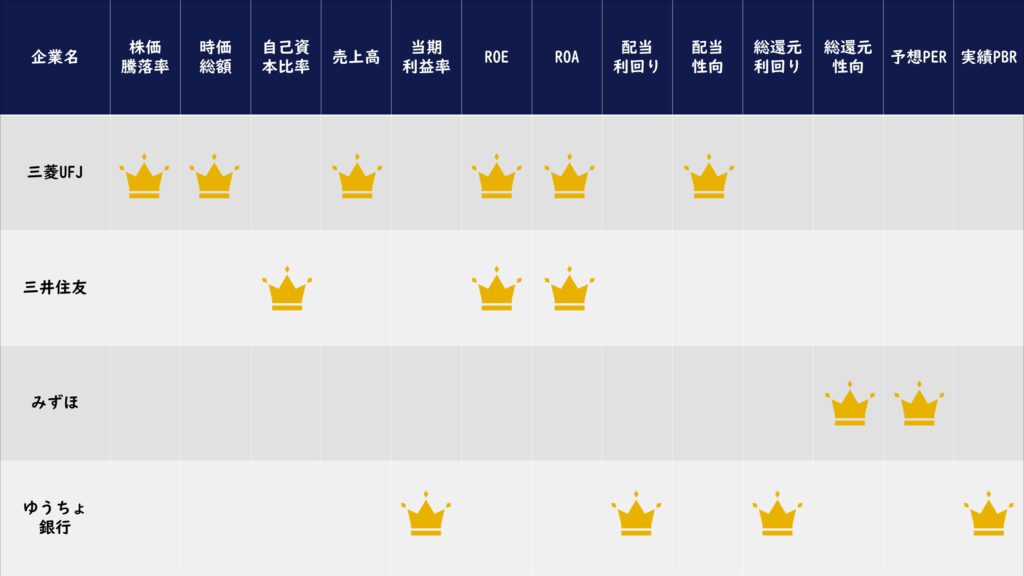

今回比較をした項目別の結果一覧がこちらです。

[st-i class=”st-svg-file-text-o” add_style=”color:#101B4C;”] 銀行株の比較 – まとめ

ランキング1位を最もたくさん獲得したのは、三菱UFJ FGといった結果になりました。ですが、実際にどの株を買うか?となると、どの項目を優先して評価をするのかが重要になってきます。

[st-i class=”st-svg-file-text-o” add_style=”color:#101B4C;”] 今回比較をしてみて分かったこと

- 業績面や経営効率から見ると、三菱UFJと三井住友の2行が魅力的。

- 配当利回りや割安度合いから見ると、みずほFGとゆうちょ銀行が魅力的。

この結果を踏まえて、ボクは長期保有を前提とした高配当株投資家ですので、最も長く持ちたいと思える銀行株はどの銘柄なのか?といった視点で選びます。

[st-kaiwa1]その結果、ボクが最も長く持ちたいと思う銀行株は、三菱UFJ FGです。[/st-kaiwa1]

株式市場では「金利の低下=メガバンクの収益低下」といった見方が一般的ですが、金利が低下してきた中でも三菱UFJは過去最高益を記録しています。

海外収益の拡大や、金融業務の多角化を進めることで、低金利下でも高収益を稼ぐビジネスモデルが出来上がっている三菱UFJ。

金利の上昇はまだ始まったばかりで、この流れはこれから徐々に強くなっていくことが予想されます。

[st-kaiwa1]ここまで株価を大きく上げてきているものの、まだ上昇の余地はあるのではないかとボクは見ています。[/st-kaiwa1]

高配当株投資に関するよくあるQ&A

ここからは、高配当株投資に関するよくある質問にお答えしていきます。

[st-i class=”st-svg-file-text-o” add_style=”color:#101B4C;”] 高配当株投資に関するよくあるQ&A

[st-kaiwa1]上記の質問に対して、順番に回答をしていきます![/st-kaiwa1]

Q1 . 高配当株投資におすすめの証券会社はどこですか?

結論:個人的にはSBI証券かと思います。

一番の理由は「業界屈指の格安手数料」です。

手数料定額プランなら、1日の現物取引合計額100万円までなんと0円で取引が可能です!

ちなみに、ボクの運営しているYouTubeチャンネルで高配当株投資家1,427人に「メイン口座で使用している証券会社はどこですか?」とアンケートを取ったところ、下記のような結果になりました。

[st-rank rankno=”1″ bgcolor=”” color=”#000″ bordercolor=”#ccc” radius=”” star=””]1位:SBI証券(49%)[/st-rank]

[st-rank rankno=”2″ bgcolor=”” color=”#000″ bordercolor=”#ccc” radius=”” star=””]2位:楽天証券(35%)[/st-rank]

[st-rank rankno=”3″ bgcolor=”” color=”#000″ bordercolor=”#ccc” radius=”” star=””]3位:マネックス証券(5%)[/st-rank]

SBI証券は、証券口座開設数が国内初1,000万口座を突破しており、

[st-kaiwa5]どこに口座を開設しようか悩むなぁ…。[/st-kaiwa5]

という方は、SBI証券に口座を開設しておけば間違いないかと思います。

[st-mybutton url=”https://h.accesstrade.net/sp/cc?rk=0100pf5700m227″ title=”SBI証券に口座を開設する” rel=”” webicon=”” target=”” color=”#fff” bgcolor=”#43A047″ bgcolor_top=”#66BB6A” bordercolor=”#81C784″ borderwidth=”1″ borderradius=”30″ fontsize=”85″ fontweight=”” width=”90″ webicon_after=”st-svg-external-link” shadow=”” ref=”on” beacon=””]Q2 . 配当金で月3万円もらうにはいくら必要なの?

結論:およそ1,500万円の投資元本が必要です。

月3万円(年間36万円)の配当金をもらうためには、税金を考慮すると、年間で約45万円の配当金をもらう必要があります。

年間45万円の配当金を得るためには、配当利回り3%の銘柄に投資する場合、1,500万円の投資元本が必要です。

このような現実を知ると…、

[st-kaiwa5]大きな元手がないと、配当金生活は難しそうだね…。[/st-kaiwa5]

と、感じることかと思います。

もちろん、まとまった配当金を得るためには大きな投資元本が必要です。

ですが、いきなり大きな配当金を狙うのではなく、SBI証券のS株などを利用して1株ずつコツコツと高配当株を購入していくのがオススメです。

実際にボクもS株を使って1株ずつコツコツ購入をしていて、やっと資産が2,500万円を超えてきました。

加えて、スキマ時間を活用して副業をすることで、入金力UPも狙っていきましょう。

[st-kaiwa1]高配当株投資家におすすめの副業については下記の記事で紹介をしていますので、一つの選択肢として学んでおきましょう![/st-kaiwa1]

Q3 . 配当金はいつもらえるんですか?

結論:権利確定日から2~3か月後にもらえます。

[st-kaiwa6]すぐに入ってくるわけじゃないんだね…。[/st-kaiwa6]

配当金はご自身が指定した銀行口座か、証券口座に通常入金されます。

権利確定日に株を持っていたからと言って、すぐに入金されるわけでなく、「意外とタイムラグがある」という点だけ覚えておきましょう。

【重要】高配当株投資の攻略法について

[st-kaiwa5]高配当株を買って将来的には配当金だけで生活をしたい…![/st-kaiwa5]

と考えているものの、

今はまだ資金が少ない…という方のために、高配当株投資の攻略法をお伝えします。

\高配当株投資の攻略法3選/

❶ 良い銘柄を選ぶ

❷ 良いタイミングで売買する

❸ 入金力を上げる

これら3つを愚直に伸ばし続けることです。

そして、これら3つの中でも特に重要なのが『入金力を鍛える』ことです。

- 運用金額10万円の3%は3,000円

- 運用金額1,000万円の3%は30万円

こちらを見て頂くと分かる通り、運用金額が小さいうちは「どんなに良い銘柄を選ぼうが」「どんなに良いタイミングで売買しようが」生活が大きく変わるほどの違いは生じません。

ですので、まずは毎月10万円入金力をUPさせるために、スキマ時間を活用していきましょう。

[st-kaiwa1]ボク自身も本業・家事・育児のスキマ時間を活用して、副業で毎月10万円以上を稼げていますので、皆さんにも出来るかと思います![/st-kaiwa1]