三井不動産の株価が今後どうなっていくのか知りたい。

三井不動産の将来性ってどうなの?

皆さんのこのようなお悩みにお応えし、

三井不動産の、

- 業績は成長しているのか?

- 配当や株主優待は充実しているのか?

- 現在の株価は割安なのか?

といった3つの投資判断基準を中心に、皆さんが気になるであろう項目について解説をしていきます。

- 三井不動産はどんな会社なのか?

- 三井不動産の将来性について

- 三井不動産は「今」買い時なのか?

- 三井不動産のお得な買い方とは?

この記事は、元メガバンク出身の高配当株マニアが執筆しました。

三井不動産ってどんな企業?

三井不動産は、総合不動産会社で最大手の一社です。時価総額は約4.6兆円の大型株。総合デベロッパーとしてオフィスビル、商業施設、ホテル、レジャー施設、マンション、リゾート開発などの総合不動産事業を国内外で展開。東京ミッドタウン、ららぽーと、三井アウトレットパークなど豊富な開発実績があります。

三井不動産は何で稼いでいるのか?

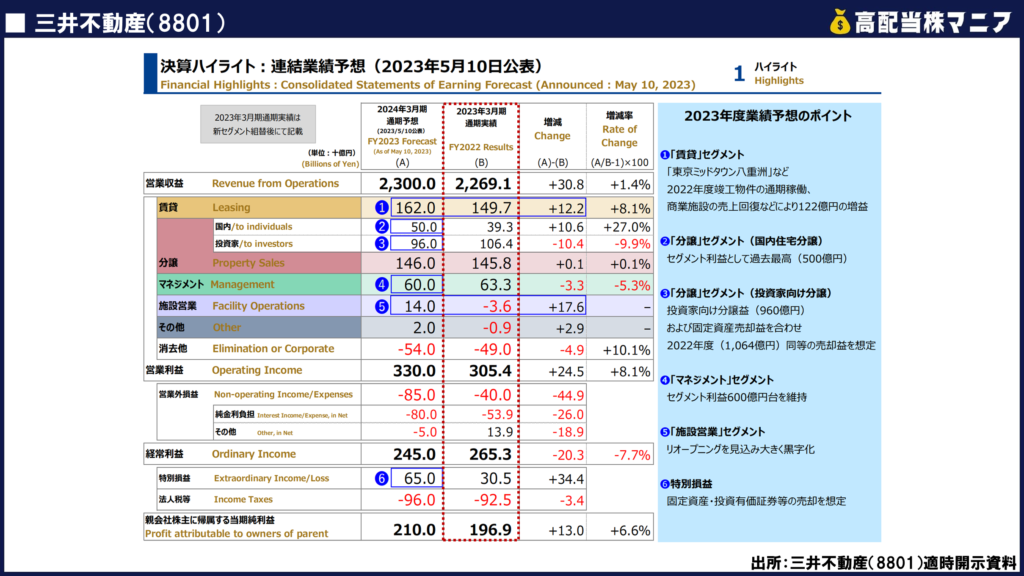

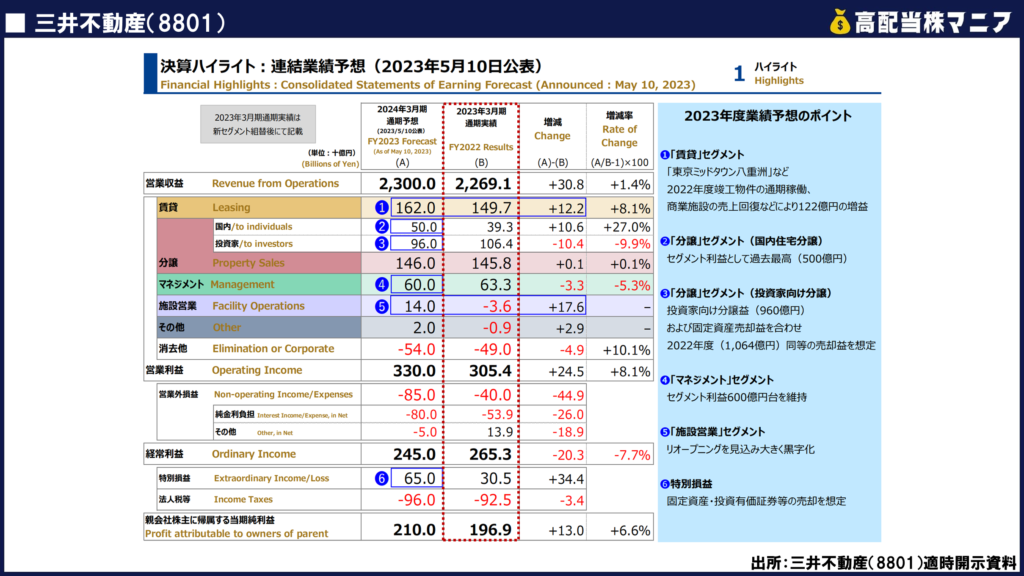

それでは、三井不動産が『何で稼いでいるのか?』適時開示資料をもとに簡単にまとめてみました。

23年3月期の営業利益に関しては、賃貸セグメントが全体の42.1%、分譲セグメントが全体の41.2%と、この2つの事業が三井不動産の主な収益源です。

また、2023年度の業績予想のポイントを見てみると、東京ミッドタウン八重洲など2022年度竣工物件の通期稼働により賃貸セグメントは122億円の増益、分譲セグメントの国内住宅もセグメント利益として過去最高の500億円の予想となっています。

三井不動産の業績推移

それでは、三井不動産の『業績は成長しているのか?』を把握するために、

- 売上高の推移

- 利益率の推移

上記の2項目について確認をしていきましょう。

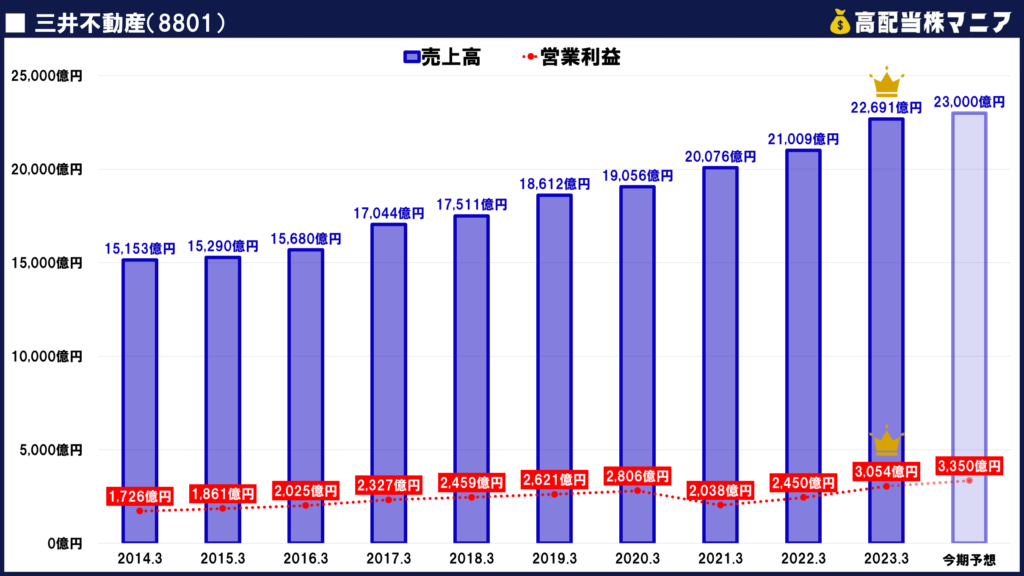

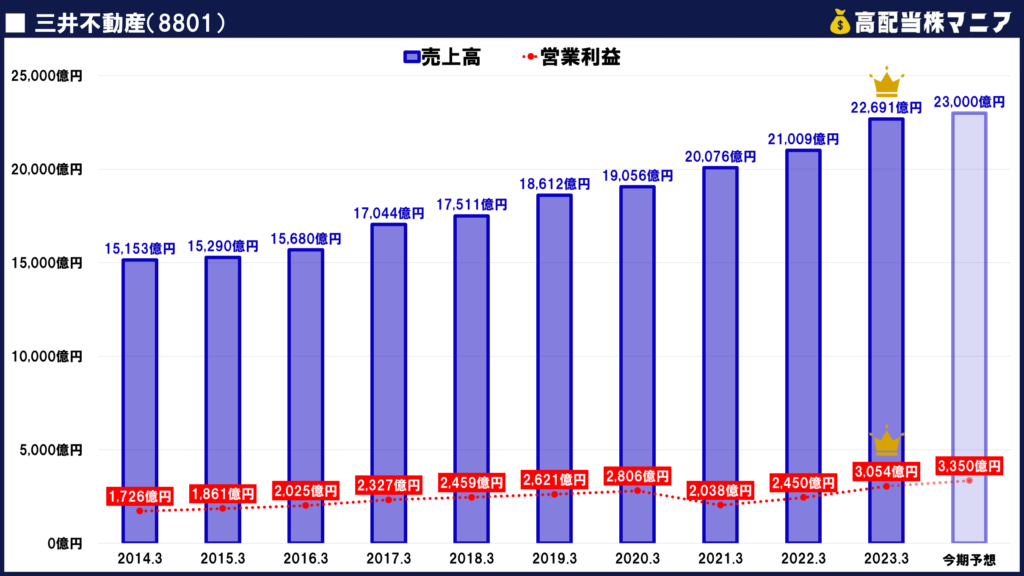

売上高の推移

- 売上高に関しては、右肩上がりで伸びており、2013年3月期から11期連続で増収中。

- 営業利益に関しては、コロナ禍で一時減収も、前期には復調し、過去最高益を記録しています。

三井不動産はリーマンショック時でも赤字になることなく、着実に業績を伸ばし続けています。

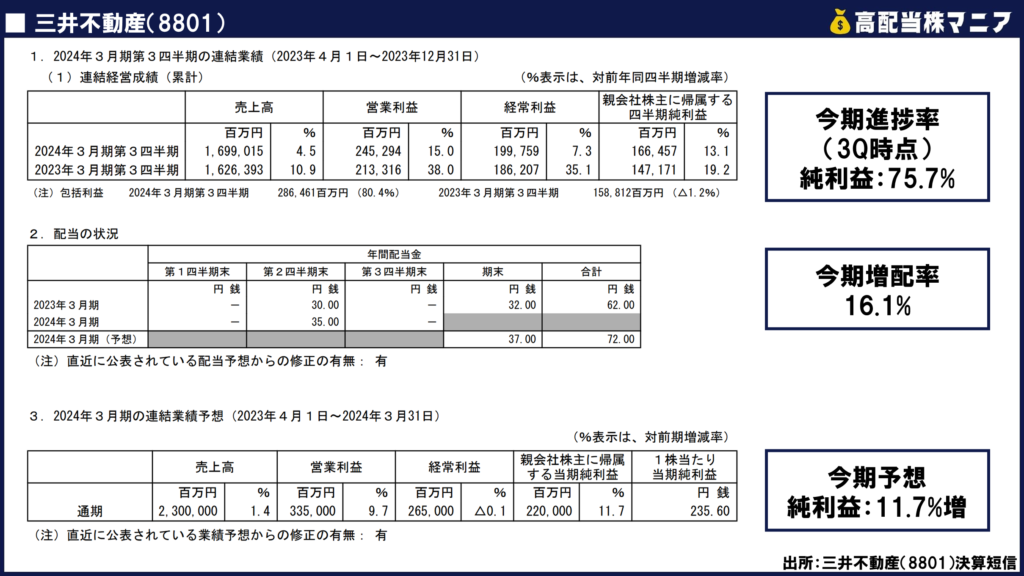

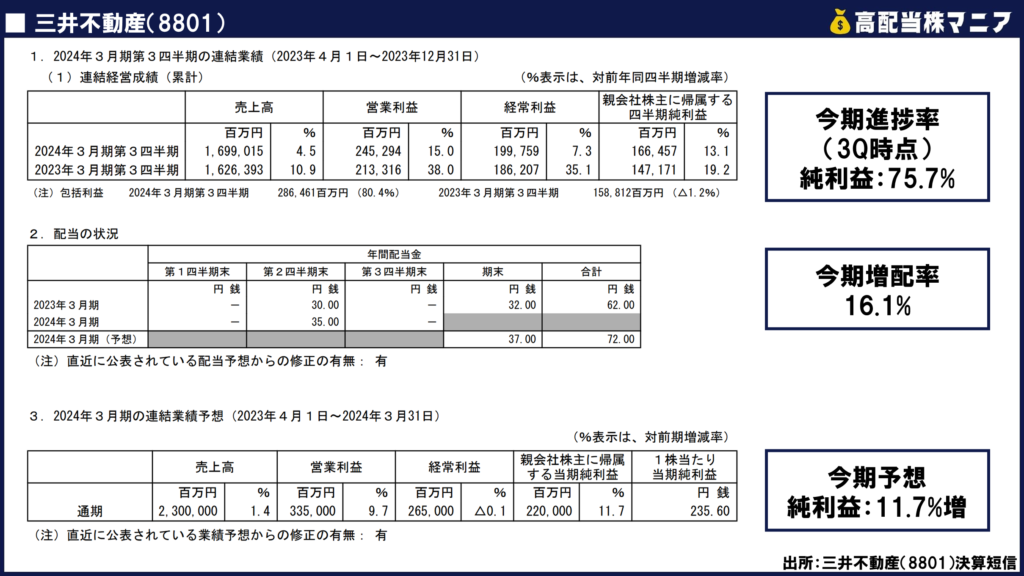

最新の決算短信

- 今期24年3月期3Q時点で、売上高は前期比+4.5%、営業利益+15.0%、経常利益+7.3%、純利益+13.1%、進捗率は純利益で75.7%となっています。

- 配当に関しては、前期の1株62円から今期は1株72円に増配、増配率は16.1%です。

今期は前期から純利益+11.7%の計画を掲げており、ここまでは例年通りの進捗率で、本決算でどういった決算が出てくるのか注目です。

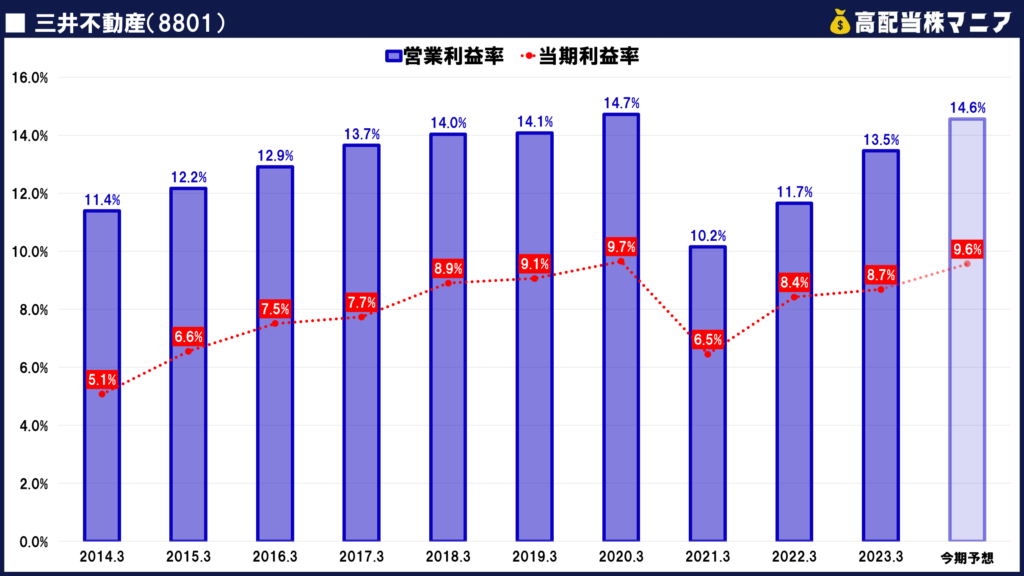

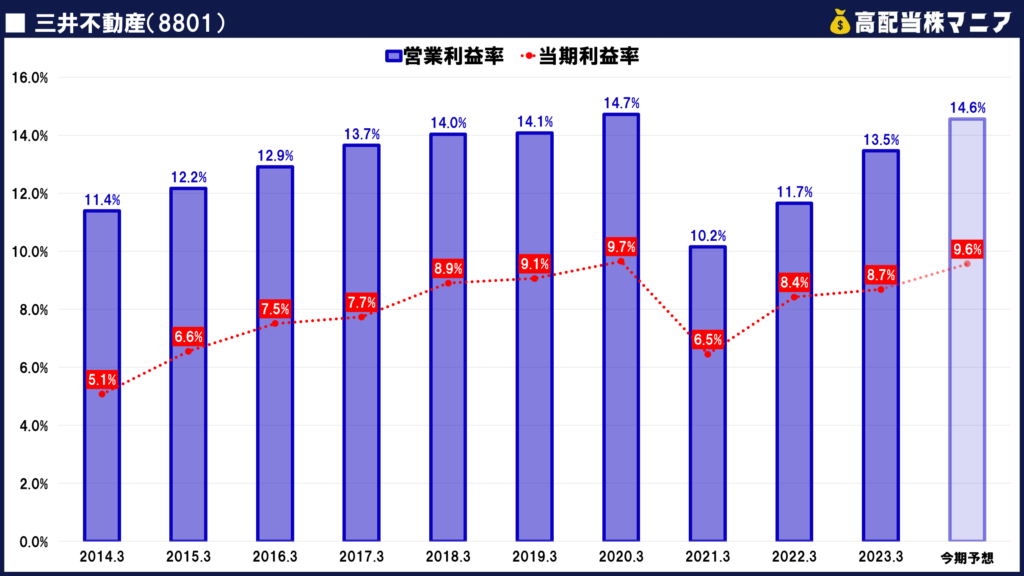

利益率の推移

- 営業利益率に関しては、年々上昇してきていたものの、コロナ禍で一時悪化。ですが、前期・前々期と少しずつ持ち直してきています。

- 当期利益率に関しても同様の推移をしており、今期は10%近い利益率となる計画です。

ここで、同業種のライバル企業「三菱地所」の利益率と比較してみましょう。

- 営業利益率:13.46%

- 当期利益率:8.68%

- 営業利益率:21.53%

- 当期利益率:12.00%

営業利益率、当期利益率ともに、業界大手の三菱地所の方が高いものの、利益額では三井不動産が上回っています。

三井不動産の株主還元姿勢

つづいて、三井不動産の『株主還元は魅力的なのか?』を把握するために、

- 配当金の推移

- 自社株買いの推移

- 株主優待

上記の3項目を確認していきましょう。

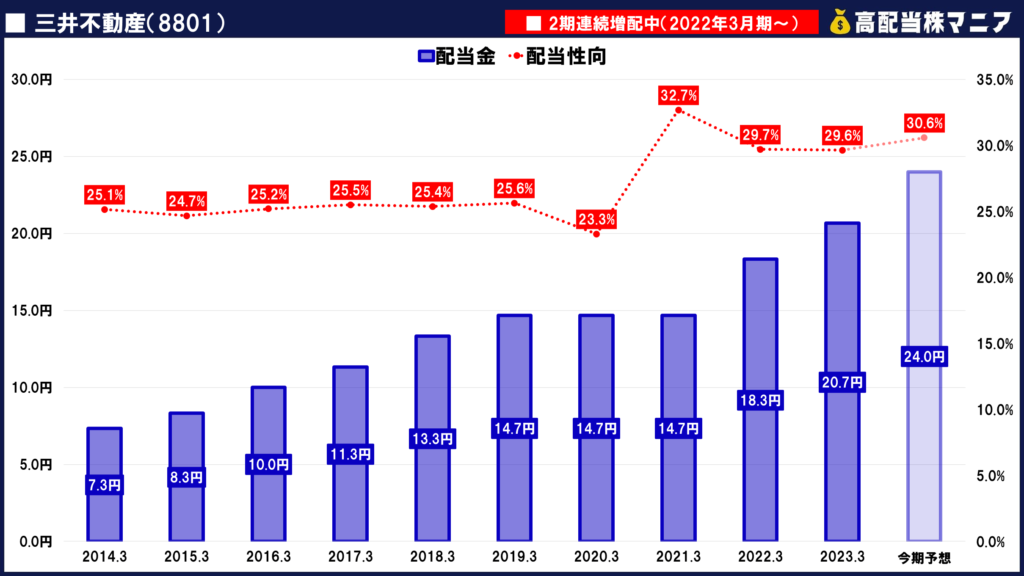

配当金の推移

- 配当金に関しては、右肩上がりで増え続けており、2022年3月期から2期連続増配中。

- 配当性向に関しては、30%前後で安定して推移しており、前期の23年3月期は29.6%と余力は十分にあります。

利益還元については、安定的な配当の実施とともに、資本効率の向上を目的として、機動的な自己株式の取得を行う方針。総還元性向については、親会社株主に帰属する当期純利益の45%程度を目途としています。

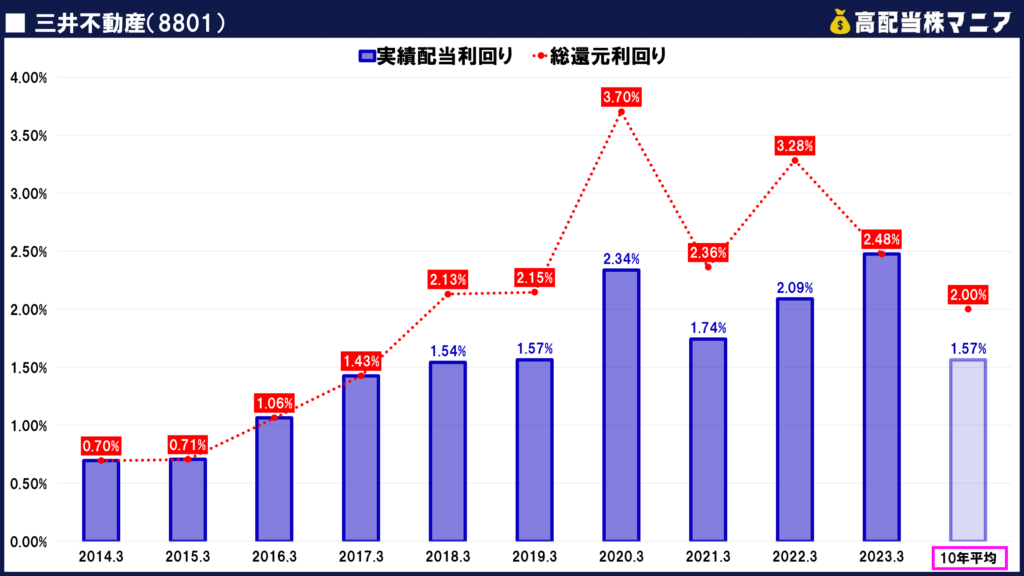

実績配当利回りの推移

実績配当利回りの推移を過去5年間レンジで確認すると、

- 最大値:2.76%

- 平均値:1.90%

- 最小値:1.25%

現在の実績配当利回りは1.27%で、平均値を大きく下回っており、三井不動にしてはイマイチな利回り水準です。

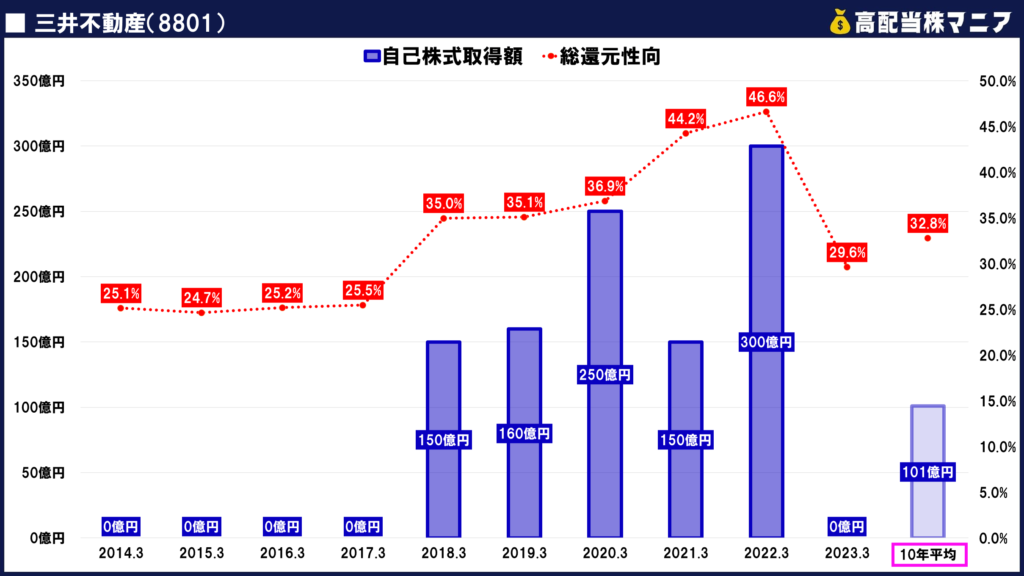

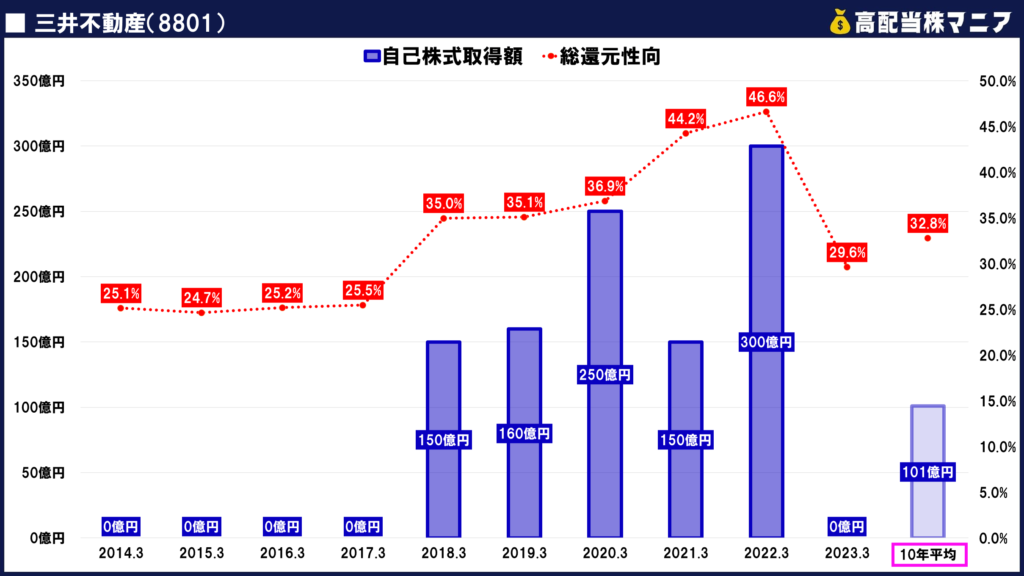

自社株買いの推移

- 自社株買いに関しては、過去10年間中5期で実施。

- 総還元性向は、緩やかに上昇してきてはいるものの前期は46.6%、10年平均で29.6%と余力は十分にあります。

三井不動産の株主還元は、配当だけではなく、自社株買いも機動的に実施しているということが見て取れます。

総還元利回り

- 総還元利回りに関しては、徐々に上昇をしてきてはいるものの、前期の23年3月期は2.48%。

- また、過去10年間での総還元利回りの平均値は2.00%と、高配当株としては物足りない利回り水準かと思います。

とはいえ、三井不動産の総還元性向はまだまだ低く、今後利回りが上昇していく可能性も十分にあるかと思います。

株主優待

三井不動産には株主優待はありません。

三井不動産の株に対するQ&A

それでは、三井不動産の株に対する『よくある質問』にお答えしていきます。

こちらの記事は、筆者の投稿時点での見解であり、経済環境の変化により見解も変わります。投資を検討の方は最新の情報を分析した上で、必ずご自身の判断で投資をするようお願いいたします。

三井不動産は将来性のある企業ですか?

三井不動産は将来性のある企業だと思いますか?

結論:個人的には「将来性のある」企業だと考えています。

- 三井不動産は国内最大手の総合不動産会社として国内外で業績を伸ばし続けている企業です。

- 配当に関しては、過去10年間で減配は一度もなく、増配基調で推移。

- ホテル事業は訪日客増加の影響で単価上昇し好調、分譲マンションや収益物件の粗利も高水準。

これらを踏まえた上で、ボクの個人的見解は…、

三井不動産の株は、利回り水準は低いものの、ポートフォリオの一角に組み込みたい銘柄のひとつです。

三井不動産の株は「今」買い時ですか?

それでは、三井不動産の株価が「どのような値動きをしているのか」確認していきましょう。

こちらは、週足5年チャートです。

2024年に入り、株価は大きく上昇。2024年3月頃には上場来高値の1,709.5円をつけ、一時調整も高値圏での推移が続いています。

個人的には、予想配当利回り2.0%(株価1200円)をひとつの購入目安としています。

※あくまでも個人の見解です。

もちろん、将来的に株価がどう動くのかについては誰にも分かりませんので、ご自身でも様々な角度から分析をしてみて下さい。

三井不動産の株はどうやって買うんですか?

三井不動産の株に興味が出てきたので、お得な買い方があれば教えてほしい…。

高配当株のお得な買い方の手順はこちらです。

- 手数料の安い証券会社に口座を開設する

- 開設した口座に入金する

- 銘柄を検索し、買付注文を入れる

- 購入完了

証券会社に口座を開設すると言っても、たくさんあり過ぎてどこが良いのか分からない…。

といった質問をよく頂きます。

ちなみに、ボクはSBI証券をメイン口座として活用しています!

一番の理由は「業界屈指の格安手数料」です。

SBI証券は「ゼロ革命」と称し、国内株式の売買手数料を「無料」としており、他の証券会社ではかかるはずの売買手数料がゼロと個人投資家に最も人気のある証券会社です。

株式投資において「取引手数料=無駄なコスト」ですので、出来る限りコストのかからない証券会社で取引するのがセオリーです!

\たった5分で手続き完了/

※取引手数料は驚異のゼロ円!最も選ばれている証券会社

【重要】配当金で人生を豊かにするために

高配当株を買って日々の生活を豊かにしていきたい…!

と思っているけど、今はまだ資金が少ない…という方は1株ずつ高配当株を購入していくことを僕はオススメします。

ちなみに、日本を代表するメガバンク三菱UFJフィナンシャルグループ(配当利回り:4.42%)の株は、1株たったの928円ですので、誰でも気軽に購入ができます!(2023年5月29日時点)

昔と違い、今はネット証券最大手のSBI証券でも1株からなんと手数料無料で買い付けが可能です。

ボク自身もSBI証券のS株を活用して単元未満株をコツコツと購入をしていっています。

【公式サイト】 https://www.sbisec.co.jp/

SBI証券のS株は買付手数料が無料と言うのは勿論、何よりもアプリやwebサイトがシンプルで直感で操作が可能です!

資産形成を加速させる上でのポイントは、「贅沢をする順番を変える!」ということです。

コンビニでの買い物や、お昼のランチ代、会社の飲み会を1回我慢するだけで、好きな高配当株を買う事が出来ます。ちょっとした我慢を先にすることで、将来的には配当金でランチをしたり、友達と飲みに行ったりすることが出来るようになります。

誰もが最初は少額から。1株ずつコツコツと一緒に高配当株を積み上げていきましょう。

\たった5分で手続き完了/

※取引手数料は驚異のゼロ円!最も選ばれている証券会社