一生非課税!新NISA「成長投資枠」でおすすめの高配当株5選

YUSUKE

YUSUKE先日、視聴者の方からこんな質問を頂きました。

2025年の新NISA制度で買うべきおすすめの高配当株があれば教えて欲しいです…。

新NISA制度の成長投資枠におすすめの高配当株の特徴ってなんだろう?

今回の動画は、こういった疑問や悩みを抱え、

投資先の選定に不安を抱えている方に向けた動画となっております。

新NISA制度の「成長投資枠」の大枠について学んだうえで、成長投資枠を有効活用したいと考えている個人投資家にとって魅力的な高配当株を厳選5銘柄学ぶことが出来ます!

皆さんの投資成績が1%でもUPすれば…と思い、考え抜いたうえで作成をした動画となっておりますので、是非最後までお付き合いください!

新NISAの成長投資枠とは

2024年から始まった新NISA制度では、「つみたて投資枠」と「成長投資枠」が併用できるようになりました。

つみたて投資枠と成長投資枠ってなにが違うの?

と疑問を抱えている方もいらっしゃるかと思いますので、まずは新NISA制度の概要について確認をしておきましょう。

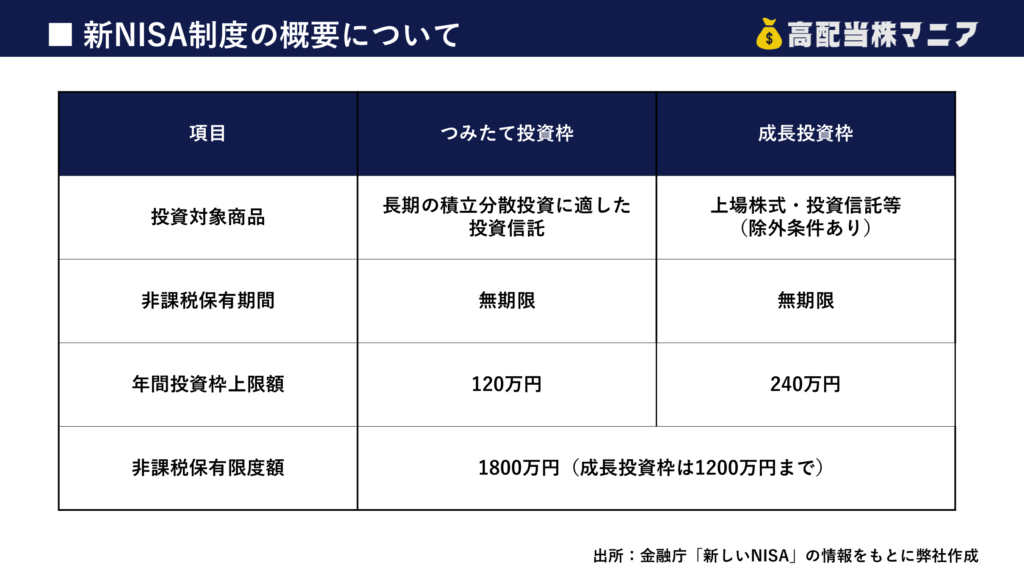

「つみたて投資枠」と「成長投資枠」との違い

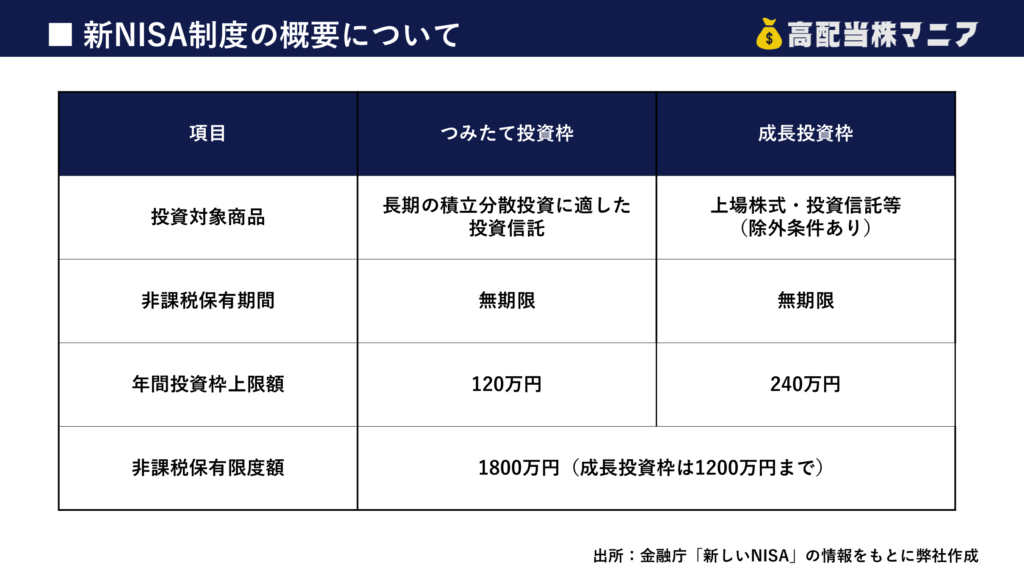

こちらが、「つみたて投資枠」と「成長投資枠」の違いを簡単にまとめた資料になります。

この2つの一番大きな違いは投資対象商品かと思います。つみたて投資枠の投資対象商品は「長期の積立分散投資に適した投資信託」なのに対して、成長投資枠は「上場株式・投資信託」となっています。ですので、みなさんのように「高配当株」をはじめとした個別株への投資をしたいという方はこの成長投資枠を使うことになります。つぎに、非課税保有期間を見ていくと両方とも無期限、そして年間投資枠の上限額はつみたて投資枠が120万円、成長投資枠が240万円です。最後に非課税保有限度額に関しては、2つ合わせて上限が1800万円までで、成長投資枠はその内の1200万円までと決められています。このように、新NISA制度は2つの投資枠に分けられており、資産形成をする上で、この2つの投資枠は有効活用していきたい所です。

成長投資枠の活用方法

それでは、成長投資枠の活用方法について個人的な考えをお伝えしていきたいと思います!

そもそも投資は自己責任で、誰でも自由に出来るものです。

ついつい正解を求めてしまいがちですが、ボクは「正解はない」と考えています。

なぜなら、年齢や家族構成、資産額や年収、さらには今置かれている状況などによって「求めているモノ」は人それぞれ違うからです。ボクは妻と娘2人(5歳と3歳)と生活をしており、将来のお金も必要ですが、今しかない家族との時間を楽しむためにもお金は使いたいです。

ボクは「お金は積極的に使うべきだ」と考えています。

誰しもいつかは死ぬわけで、限られた人生を楽しむためにも「今」を豊かにするためのお金がボクは欲しいです。

そのうえで、ボクは成長投資枠で「長期で保有できる優良な高配当株・増配株」に分散投資をしようと考えています。

つみたて投資枠では「オルカン」や「S&P500」への積み立て投資をコツコツと実施し、成長投資枠では配当金を非課税で受け取りながら「日々の生活を少しでも豊かに」するために高配当株・増配株に投資をしていきます。

ただ、ここで重要になってくるのが「投資先の選定」や「リスク管理」となってきますので、順番に解説をしていきます。

新NISA「成長投資枠」でおすすめの高配当株

新NISA「成長投資枠」で買いたい高配当株の特徴として、下記の3つがあげられます。

- 業績が好調で値上がり益も狙える銘柄

- 安定した配当金が見込める銘柄

- 5年間は保有できそうな業界を代表する大型株

成長投資枠の年間投資額の上限は240万円しかないので、短期売買ではなく「なるべく」長期で保有したいです。特に生涯非課税限度額の上限1200万円を埋めるまでの最初の5年間は売る必要のない王道の高配当株で攻めるのがセオリーかと思います。

今回紹介をする5銘柄は、すべてボクが普段から監視をしている、長期で保有をしたい王道の高配当株5銘柄です。

王道中の王道の高配当株5銘柄ですので、この機会にしっかりと学んでいきましょう。

1銘柄目:積水ハウス(1928)

新NISA「成長投資枠」でおすすめの高配当株1銘柄目は、【1928】積水ハウスです。

高級戸建て中心の住宅トップメーカー。時価総額は約2.3兆円の大型株。

請負型、ストック型、開発型、国際の各ビジネスを展開。住宅周りのほか、東京や大阪など主要都市での大型オフィスやホテルなどの再開発も手掛ける。

チャート推移

こちらは、積水ハウスの週足5年チャートです。

積水ハウスの株価は、20年3月に1551円まで下げるも、その後は右肩上がりで推移。24年9月には上場来高値の4134円まで上昇しています。

ですがその後は、10%以上株価を下げてきて節目の3500円近辺で推移をしている状況です。

2銘柄目:ヒューリック(3003)

新NISA「成長投資枠」でおすすめの高配当株2銘柄目は、【3003】ヒューリックです。

不動産のビル管理で創業した不動産デベロッパー。時価総額は約1.0兆円の大型株。

東京23区を中心としたポートフォリオとし、オフィス・商業ビルでは最寄駅から徒歩3分以内の物件が6割を占め、好立地物件を多く保有。投資家需要も旺盛で不動産売却が想定超の増勢。

チャート推移

こちらは、ヒューリックの週足5年チャートです。

ヒューリックの株価は、コロナショック時に安値858円をつけるも、基本的には1000円から1300円のレンジで推移。ですが、2023年の年末に1400円をブレイクすると、株価は一段上げ、24年2月には1648円まで上昇しました。

ですがその後は、20%近く株価を下げてきており、1300円を支持線として推移している状況です。

3銘柄目:小松製作所(6301)

新NISA「成長投資枠」でおすすめの高配当株3銘柄目は、【6301】小松製作所です。

国内最大手の総合建設機械メーカー。時価総額は約3.9兆円の大型株。

世界シェアは2位で、業界首位の米キャタピラー社と世界市場で競合。主力は油圧ショベル・ホイールローダーなどの建設機械で、大型ダンプトラックや無人ダンプトラック運行システムなど鉱山分野にも注力。

チャート推移

こちらは、小松製作所の週足5年チャートです。

小松製作所の株価は、20年3月に1507円まで下げるも、その後は右肩上がりで推移。24年7月には上場来高値の5131円まで上昇しました。

ですがその後は、20%近く株価を下げており、現在の利回りは4%前後での推移となっています。

4銘柄目:三菱HCキャピタル(8593)

新NISA「成長投資枠」でおすすめの高配当株4銘柄目は、【8593】三菱HCキャピタルです。

三菱商事系列の大手総合リース会社。時価総額は約1.4兆億円の大型株。

国内・海外法人ビジネスによる機械・器具備品のリース・割賦販売・貸付を主力に、ライフ・環境・再生エネルギー・不動産・航空・モビリティ領域の金融サービスを提供しています。土地建物リースやPFI事業(社会資本整備投資)の取扱いに実績。

チャート推移

こちらは、三菱HCキャピタルの週足5年チャートです。

三菱HCキャピタルの株価は、20年11月頃に437円まで下げるも、その後は右肩上がりで推移。24年7月には上場来高値の1102円まで上昇しています。

ですがその後は、株価はヨコヨコで推移しており、株価1000円前後での推移が続いています。

5銘柄目:日本電信電話(9432)

新NISA「成長投資枠」でおすすめの高配当株5銘柄目は、【9432】日本電信電話です。

国内最大手の通信事業グループ。時価総額は約14.0兆円の大型株。

国内外920社、従業員数33万人以上のNTTグループを統括する持株会社。携帯電話事業を中心とした総合ICT事業、光回線を提供する地域通信事業に加えて、グローバル・ソリューション事業、その他(不動産・エネルギー)の4事業を展開。

チャート推移

こちらは、日本電信電話の週足5年チャートです。

日本電信電話の株価は、コロナショック時に一時85.1円まで下げるも、その後は綺麗な上昇トレンドを形成。24年の1月頃には直近高値192.9円をつけ、約3年間で株価は2倍超にまで伸びました。

ですが、2023年度の本決算が市場の期待に応えられなかったこともあり、そこから株価は急落。依然として、株価は150円前後での推移が続いています。

【重要】元本割れをする可能性への対策

成長投資枠はインデックス投資を上回る高いリターンを期待できる一方で、元本割れのリスクも伴います。

このリスクを管理するためには、分散投資を心掛けることが重要です。

このとき保有する銘柄は10~20銘柄が適当かと思います。

例えば、20銘柄を保有しておけば、仮に1銘柄が暴落して株価が半分になったとしても、

全体への影響は2.5%にすぎません。

ポートフォリオ全体での配当利回りが4%であれば、このような暴落にあったとしても十分にカバーが出来ます。

分散投資は、潜在的なリスクを軽減し、ポートフォリオ全体の安定を図る上で重要な戦略です。また、中長期的な視野を持ち、感情に流されず合理的な判断をしていくことが、株式投資には求められます。

株式市場は不確実性に満ちていますが、適切なリスク管理と戦略的なアプローチをもって、リスクを軽減していきましょう。

【まとめ】新NISA制度は絶対に活用すべき

はい、いかがでしたでしょうか?

今回は、新NISA「成長投資枠」でおすすめの高配当株5選というテーマで解説をしてきました。

- 積水ハウス(1928)

- ヒューリック(3003)

- 小松製作所(6301)

- 三菱HCキャピタル(8593)

- 日本電信電話(9432)

みなさん、興味のある銘柄はありましたでしょうか?

今回紹介をした銘柄以外にも優良な高配当株はたくさんあります。皆さんが「成長投資枠」で狙っている銘柄もコメント欄で教えて頂けるとボク自身勉強になりますので、是非気軽にコメントして頂ければと思います。(全てのコメントに返信します👍)

また、実際に購入をする際は「売買タイミング」も意識する必要がありますので、買い時と売り時に関するセオリーをブログ記事にまとめておきました。

興味のある方は概要欄にURLを貼っておきますので、是非読んでみて下さい。

最後に、今回の動画が少しでも勉強になったという方は「グッドボタン」を押して頂けると、動画作成のモチベーションに繋がりますので、是非押して頂けたらと思います!