ヤマハ発動機の株の業績や配当金の推移ってどうなの?

ヤマハ発動機の株に興味があるんだけど、今の株価は割安?

この記事は、元メガバンク出身の現役FPが、これまでに積んだ経験をもとに執筆しています。

ヤマハ発動機ってどんな企業?

ヤマハ発動機は、世界有数の二輪車メーカーです。時価総額は約1.3兆円の大型株。ランドモビリティ製品を中心に、マリン製品、ロボティクス製品の製造と販売を営んでいます。二輪車は世界2位、船外機やウォータービークルは世界1位。

ヤマハ発動機は何で稼いでいるのか?

それでは、ヤマハ発動機が『何で稼いでいるのか?』適時開示資料をもとに簡単にまとめてみました。

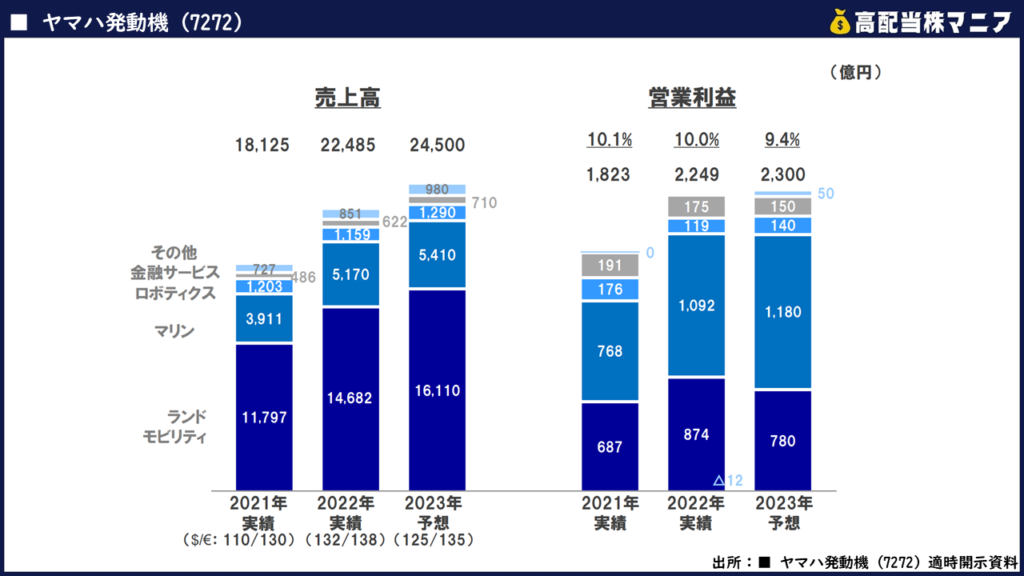

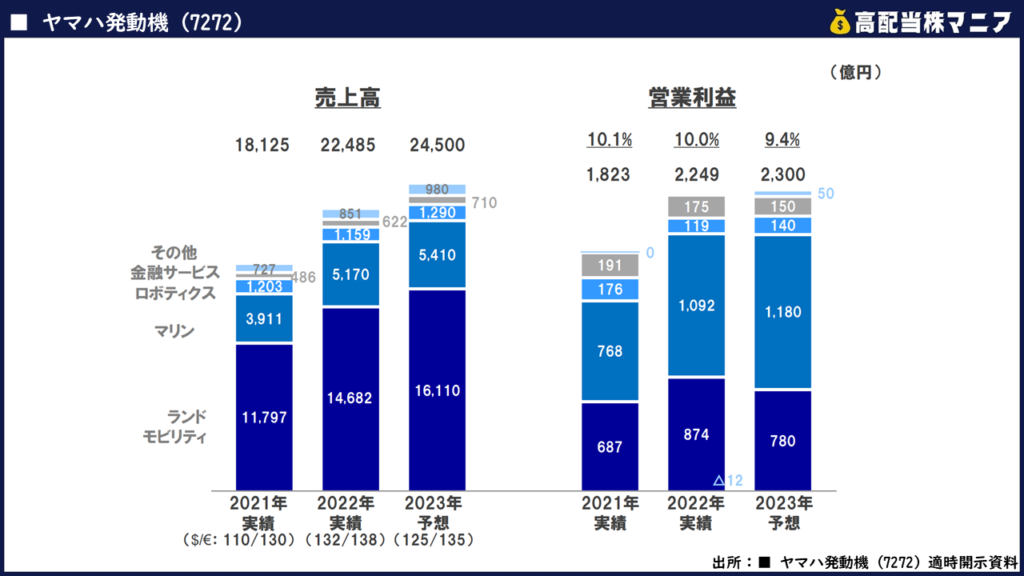

こちらは、2022年12月期のセグメント別業績の資料です。

22年12月期の売上高に関しては、ランドモビリティ事業の割合が全体の約65%と大部分を占め、次にマリン事業、ロボティクス事業と続いていきます。

ですが、営業利益に関しては、マリン事業の割合が全体の約48%と半分近くを占め、ランドモビリティ事業の割合を上回っています。マリン事業の営業利益率は21.1%とかなり高いです。

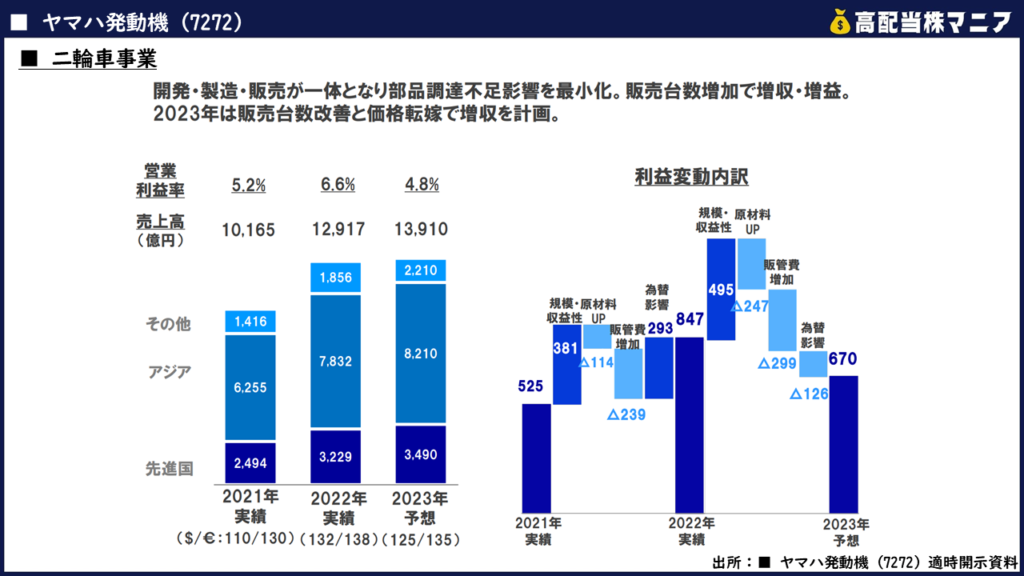

こちらは、二輪車事業の詳細に関する資料です。

ヤマハ発動機の二輪車事業はインドをはじめとしたアジア市場が主力で、売上高全体の60%がアジアでの売上です。

2022年度は販売台数増加で増収・増益。2023年度も販売台数改善と価格転嫁で増収を計画しています。

過去のチャート推移

つぎに、ヤマハ発動機の株価が『どのような値動きをしているのか』確認をしていきましょう。

月足10年チャートの推移

こちらは、月足10年チャートです。

この10年間、1500円~3500円のレンジ内で株価は推移。コロナショック時に直近安値の1121円をつけてから株価は上昇トレンドとなっており、23年8月にはレンジ上限をブレイクし直近高値を更新しています。

みなさん気になるヤマハ発動機の株の買い時については後ほど解説をしていきます。

業績は成長しているのか?

ヤマハ発動機の『業績は成長しているのか?』把握をするために下記の2項目を確認していきます。

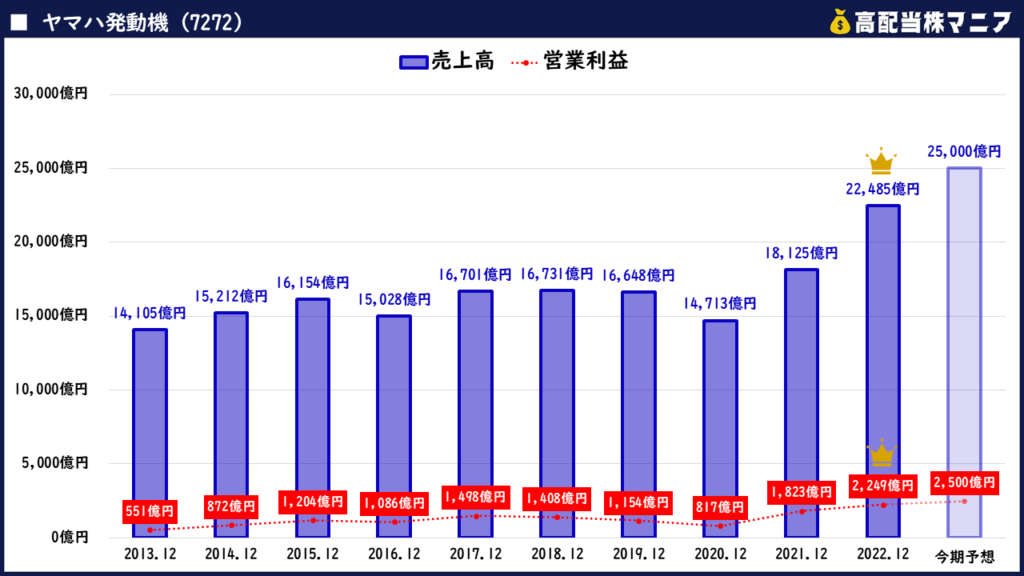

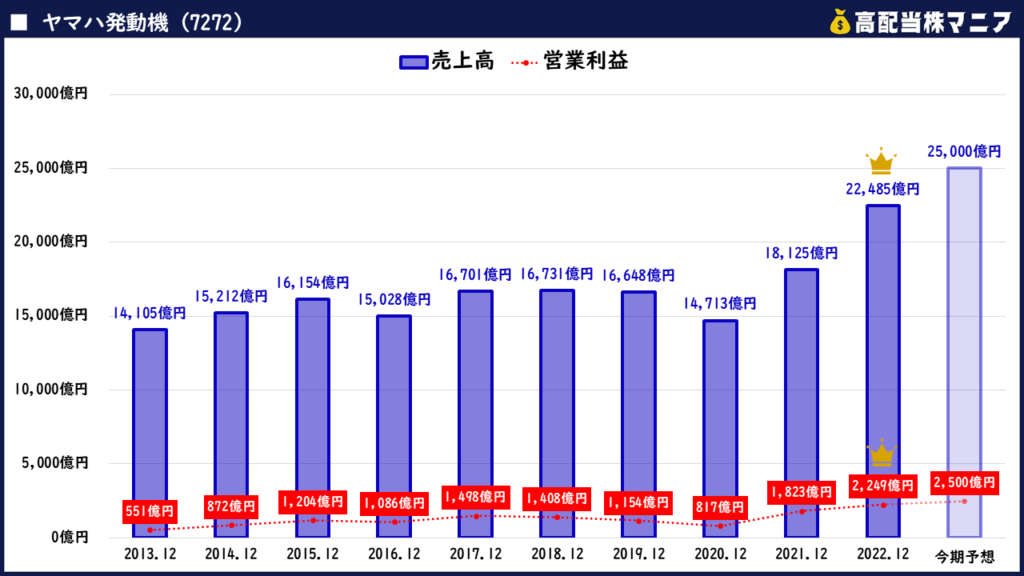

売上高の推移

- 売上高に関しては、2021年12月期から2期連続で過去最高を更新と絶好調。

- 営業利益に関しても同様に、2期連続で過去最高を更新し、今期も更に更新する計画です。

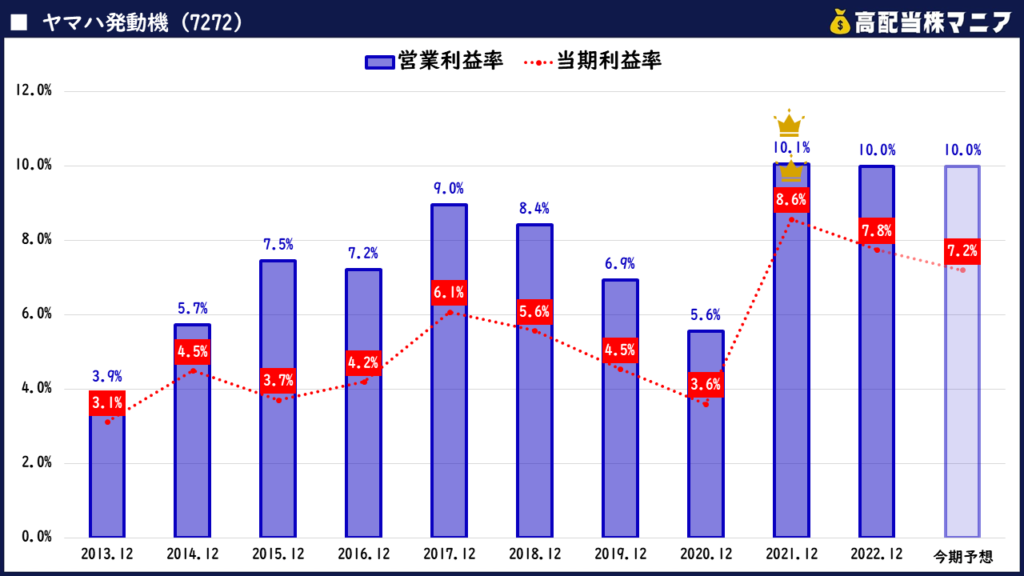

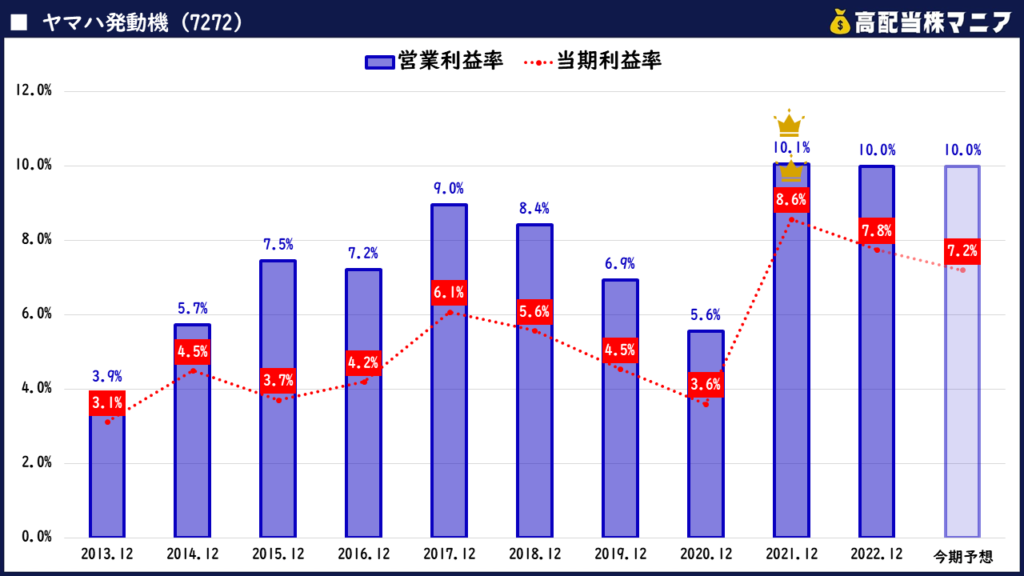

利益率の推移

- 営業利益率に関しては、前期、前々期と10%超と高水準。

- 当期利益率に関しても同様で、コロナ禍で落ち込んだ20年12月期から、大きく上昇してきています。

ここで、同業種のライバル企業「スズキ」の利益率と比較してみましょう。

- 営業利益率:10.00%

- 当期利益率:7.76%

- 営業利益率:7.20%

- 当期利益率:4.20%

営業利益率、当期利益率ともに、ライバルのスズキを大きく上回っており、魅力的な利益率ということが分かります。

株主還元は魅力的なのか?

ヤマハ発動機の『株主還元は魅力的なのか?』把握をするために下記の3項目を確認していきます。

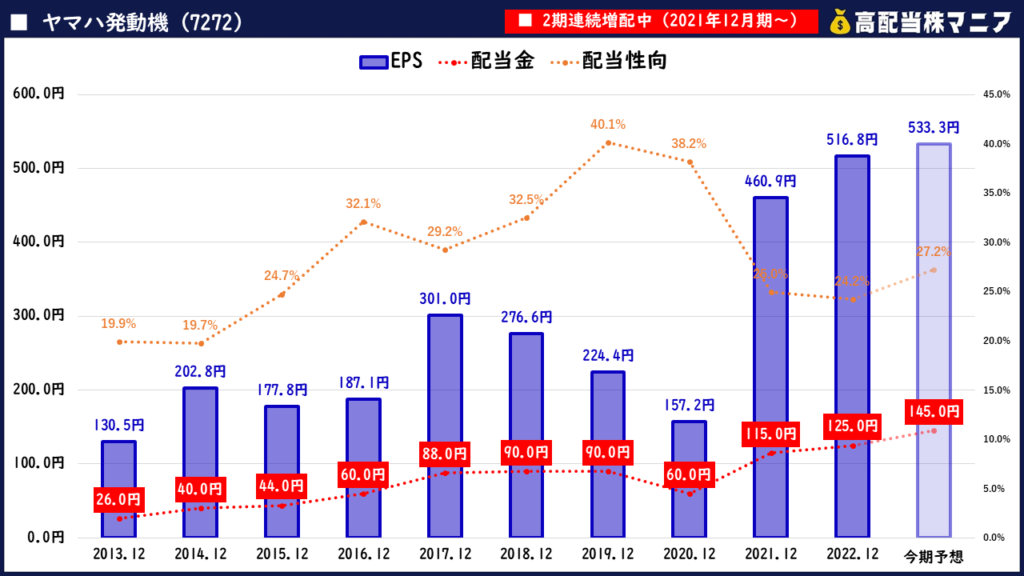

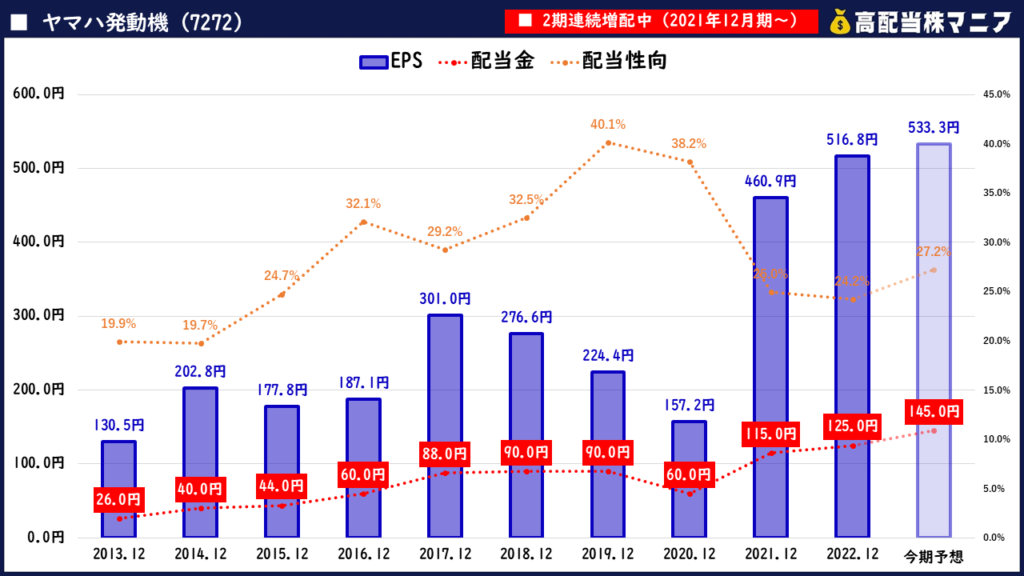

配当金の推移

- 配当金に関しては、コロナ禍で一時減配も、右肩上がりで増え続けており、この10年間で約5倍に。

- EPSに関しては、増減はあるものの、着実に増えてきています。

- 配当性向に関しては、最も高い19年12月でも40.1%と、全体的に低く余力はまだまだあります。

業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的に行う方針で、総還元性向は中期経営計画期間累計で40%を目安としています。

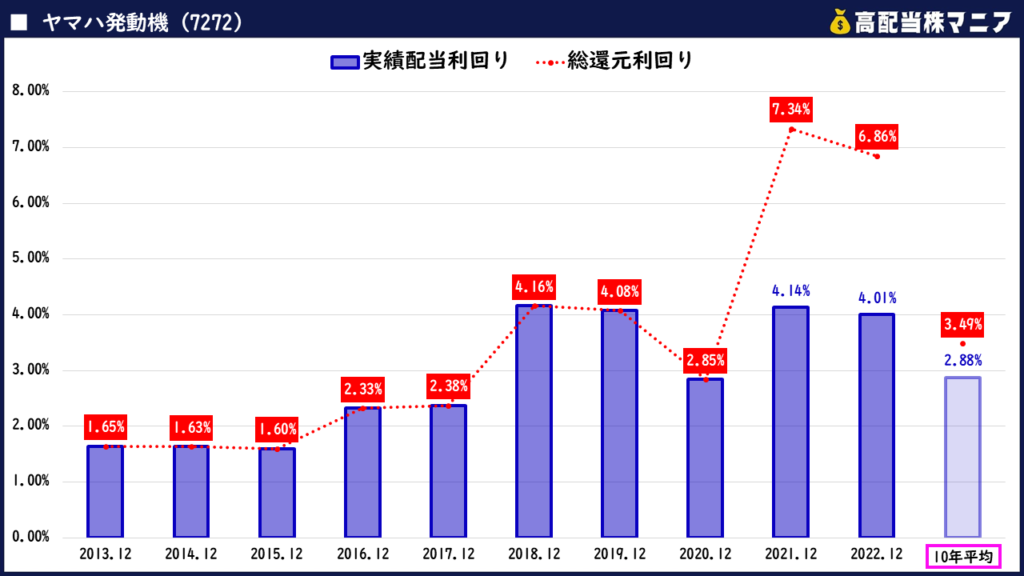

予想配当利回りの推移

予想配当利回りの推移を過去5年間レンジで確認すると、

- 最大値:8.03%

- 平均値:3.73%

- 最小値:0.84%

現在の予想配当利回りは3.99%で、平均値をやや上回っており、ヤマハ発動機にしてはまずまずの利回り水準です。

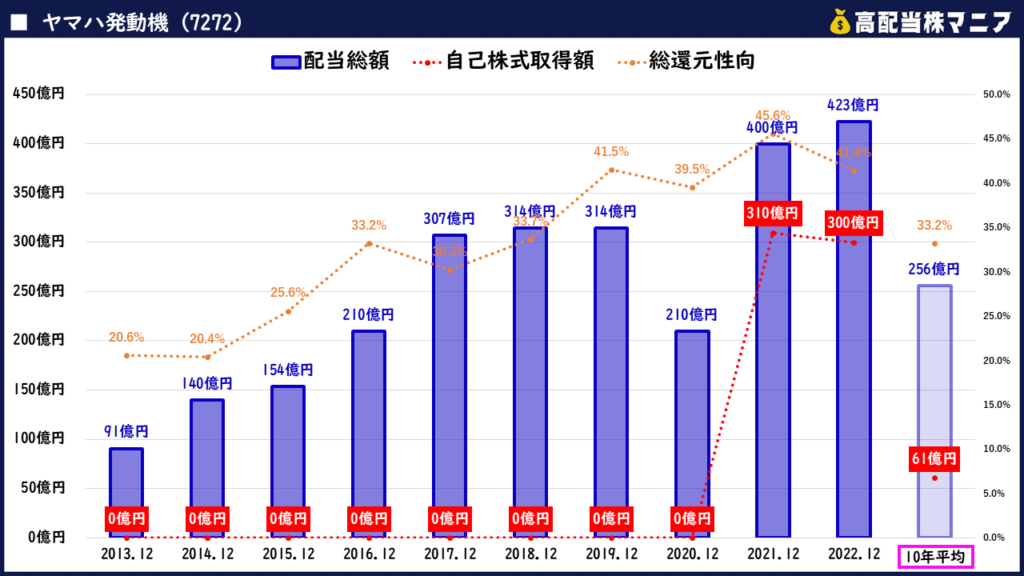

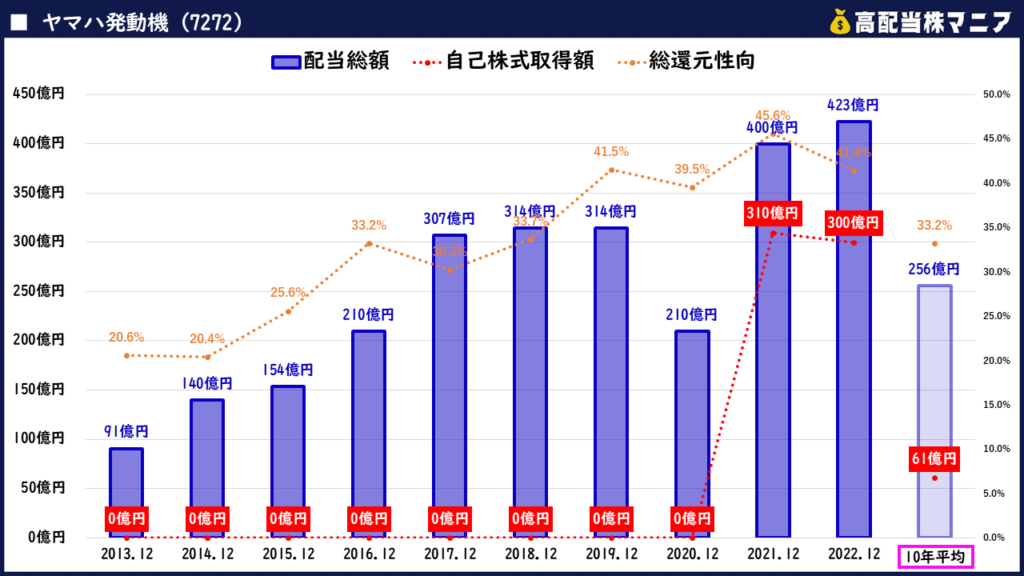

自社株買いの推移

- 自社株買いに関しては、過去10年間中2期で実施。

- 総還元性向は、緩やかに上昇してきてはいるものの、10年平均で33.2%と余力はまだまだあります。

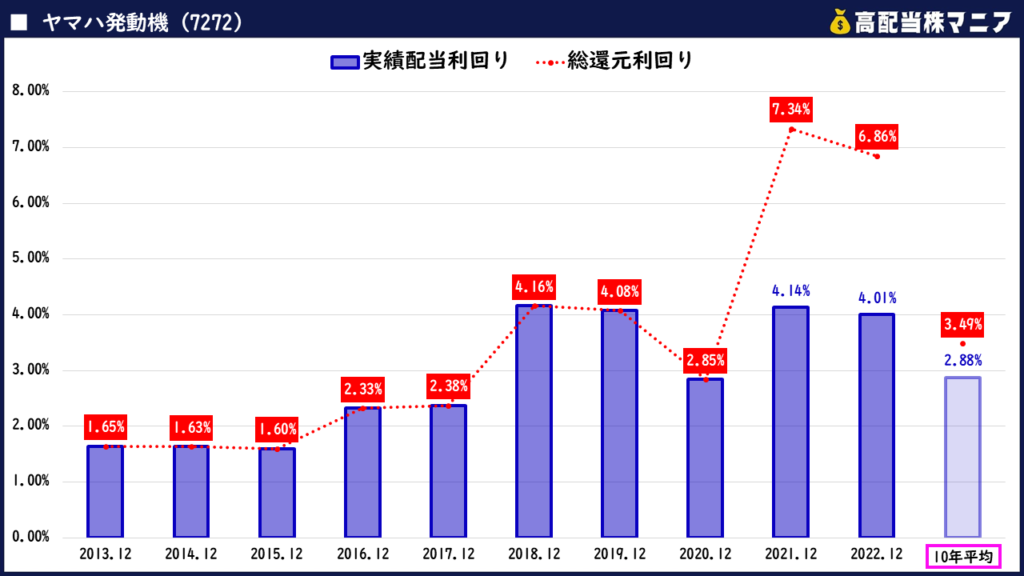

総還元利回り

- 総還元利回りに関しては、右肩上がりで伸びてきており、前期は6.86%と高還元。

- また、過去10年間での総還元利回りの平均値は3.49%と、まずまずの水準です。

株主優待

ヤマハ発動機の株主優待は、100株以上(約37.1万円分)保有の株主に対して、「地元名産品などに交換可能なポイント」が贈呈されます。

ヤマハ発動機が株主優待を廃止しない理由とは?

オリックスやJTを筆頭に、近年の株主優待廃止の理由を確認すると、「公平な利益還元のため」が占める割合が増加傾向にあります。

株主優待は、

- 大口の投資家にとってメリットが薄い

- 機関投資家や外国人投資家にとってメリットが薄い

などといった課題を抱えているとの指摘もあり、株主の平等性の観点から廃止する企業が増えてきています。

ただ、自社のサービスや商品を株主に優待として提供し、知ってもらう事で、売上が増加し、株価上昇へと繋がれば全ての投資家にとってメリットがあります。

その点、ヤマハ発動機の提供している株主優待は、自社サービスを利用してもらう機会を提供する株主優待とは言えないものの、優待内容(金額)も大きすぎない内容ですので、株主優待を廃止する可能性は低いのかなと、ボクは考えています。

ヤマハ発動機の現在の株価は割安なのか?

ヤマハ発動機の『現在の株価は割安なのか?それとも割高なのか?』把握をするために下記の3項目を確認していきます。

予想PERの推移

それでは、予想PERの推移を過去5年間レンジで確認してみると、

- 最大値:18.3倍

- 平均値:8.8倍

- 最小値:4.9倍

現在の予想PERは6.8倍で、平均値を下回っており、ヤマハ発動機にしては比較的割安な水準です。

実績PBRの推移

つづいて、実績PBRの推移を過去5年間レンジで確認してみると、

- 最大値:1.54倍

- 平均値:1.09倍

- 最小値:0.56倍

現在の実績PBRは1.07倍で、平均値近辺での推移となっており、ヤマハ発動機にしては平均的な水準です。

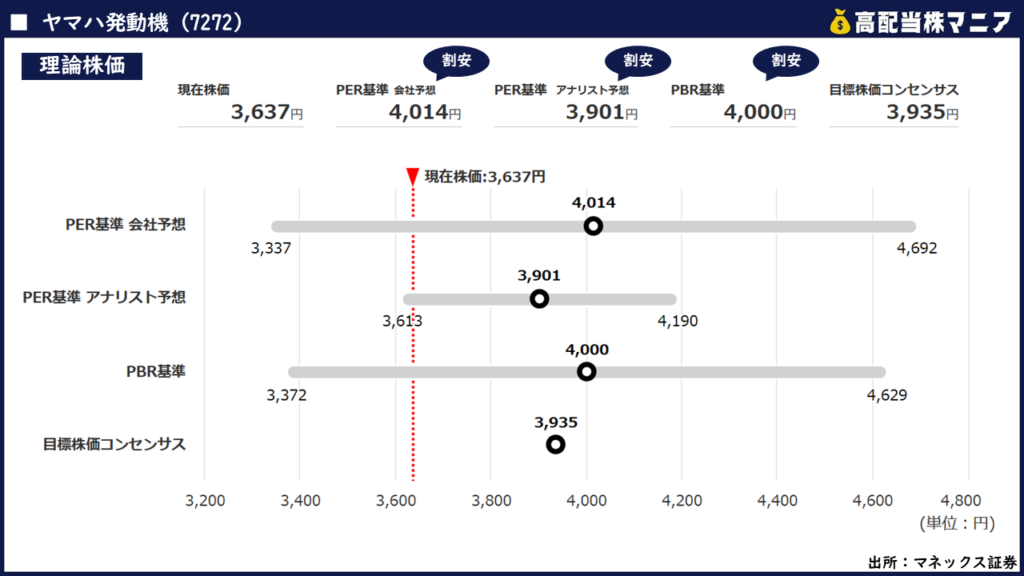

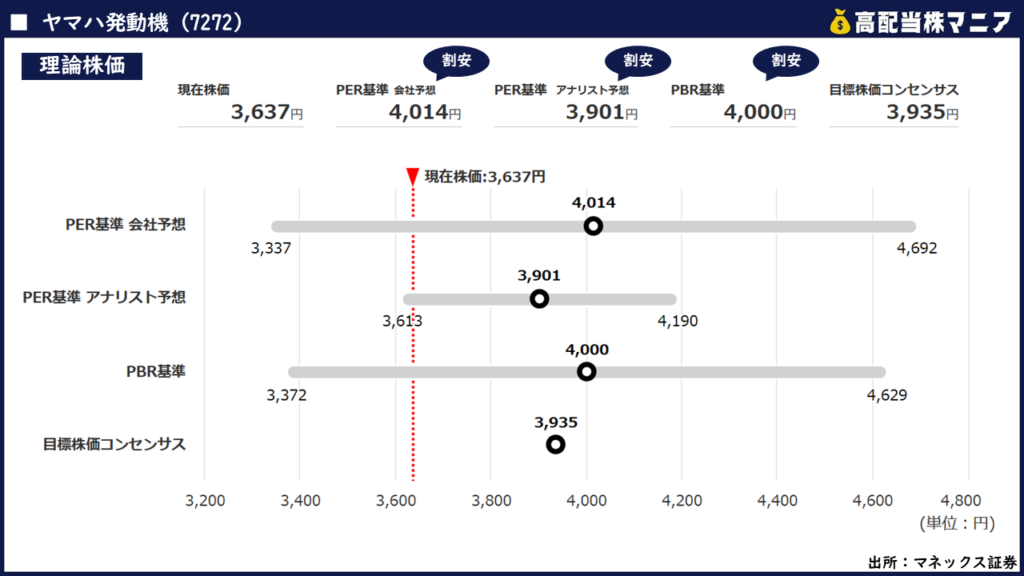

理論株価

それでは最後に、今の株価が『理論的に割安なのかどうか』を確認しておきましょう。

ヤマハ発動機の現在の株価(3,637円)に対して、

- PER基準(会社予想):4,014円

- PER基準(アナリスト予想):3,901円

- PBR基準:4,000円

上記のような理論株価になっています。

こちらを見る限り、ヤマハ発動機の現在の株価は全ての理論株価を下回っており、比較的割安感のある株価水準と見てとれます。

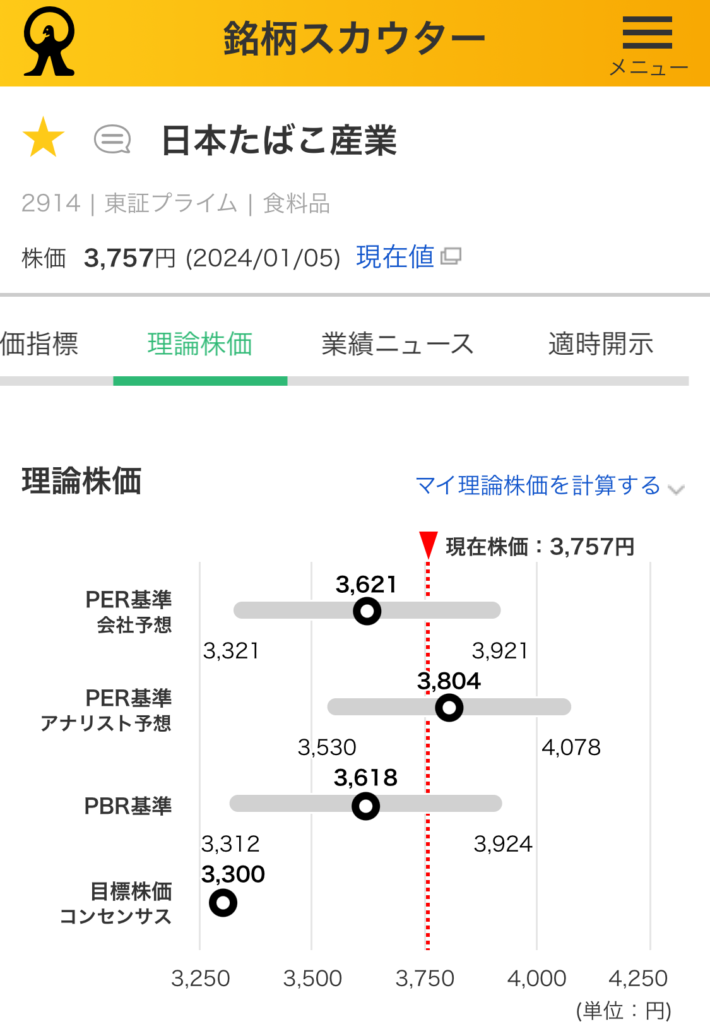

最新の割安度合いについては…

マネックス証券の銘柄スカウターを使えば、ご自身のスマホからいつでも無料で確認ができます。

唯一のデメリットはマネックス証券に口座を開設している方限定のツールという点です。ですが、5分ほどで手続きは終わりますので、この機会に開設を検討してみましょう。

\期間限定のキャンペーンも実施中/

※銘柄スカウターは高配当株投資家に大人気の無料ツールです。

ヤマハ発動機の株に対するよくあるQ&A

それでは、ヤマハ発動機の株に対する『よくある質問』にお答えしていきます。

こちらの記事は、筆者の投稿時点での見解であり、経済環境の変化により見解も変わります。投資を検討の方は最新の情報を分析した上で、必ずご自身の判断で投資をするようお願いいたします。

Q1 . 将来性のある企業ですか?

ヤマハ発動機は将来性のある企業だと思いますか?

結論:個人的には「将来性のある」企業だと考えています。

- 業績は右肩上がりで伸びており、堅調に推移

- 利益率も同業種と比較をしても高水準

- 配当金はこの10年間で約5倍に成長

これらを踏まえて、ボクの個人的見解は…、

ヤマハ発動機の株は、高配当株ポートフォリオの一角に組み込みたい銘柄のひとつです。

Q2 . 「今」って買い時ですか?

ヤマハ発動機の株は「今」買い時だと思いますか?

結論:個人的には「今」は積極的に買いたいとは思いません。

ちなみに、

ボクは予想配当利回り4.0%をひとつの目安にしています!

※あくまでも個人の見解です。

ヤマハ発動機の予想配当利回りが4.0%まで上がるためには、株価は3,625円まで下げる必要があります。

ヤマハ発動機の株価は現在、直近高値の4279円から下げてきており、購入するまでもう少し待ちたい価格帯だとボクは考えています。

もちろん、将来的に株価がどう動くのかについては誰にも分かりませんので、ご自身でも様々な角度から分析をしてみて下さい。

Q3 . 高配当株はどうやって買うんですか?

高配当株のお得な買い方の手順はこちらです。

- 手数料の安い証券会社に口座を開設する

- 開設した口座に入金する

- 銘柄を検索し、買付注文を入れる

- 購入完了

証券会社に口座を開設すると言っても、たくさんあり過ぎてどこが良いのか分からない…。

といった質問をよく頂きます。

ちなみに、ボクはSBI証券をメイン口座として活用しています!

一番の理由は「業界屈指の格安手数料」です。

SBI証券は「ゼロ革命」と称し、国内株式の売買手数料を「無料」としており、他の証券会社ではかかるはずの売買手数料がゼロと個人投資家に最も人気のある証券会社です。

株式投資において「取引手数料=無駄なコスト」ですので、出来る限りコストのかからない証券会社で取引するのがセオリーです!

\たった5分で手続き完了/

※取引手数料は驚異のゼロ円!最も選ばれている証券会社

【重要】配当金で人生を豊かにするために

高配当株を買って日々の生活を豊かにしていきたい…!

と思っているけど、今はまだ資金が少ない…という方は1株ずつ高配当株を購入していくことを僕はオススメします。

ちなみに、日本を代表するメガバンク三菱UFJフィナンシャルグループ(配当利回り:4.42%)の株は、1株たったの928円ですので、誰でも気軽に購入ができます!(2023年5月29日時点)

昔と違い、今はネット証券最大手のSBI証券でも1株からなんと手数料無料で買い付けが可能です。

ボク自身もSBI証券のS株を活用して単元未満株をコツコツと購入をしていっています。

【公式サイト】 https://www.sbisec.co.jp/

SBI証券のS株は買付手数料が無料と言うのは勿論、何よりもアプリやwebサイトがシンプルで直感で操作が可能です!

資産形成を加速させる上でのポイントは、「贅沢をする順番を変える!」ということです。

コンビニでの買い物や、お昼のランチ代、会社の飲み会を1回我慢するだけで、好きな高配当株を買う事が出来ます。ちょっとした我慢を先にすることで、将来的には配当金でランチをしたり、友達と飲みに行ったりすることが出来るようになります。

誰もが最初は少額から。1株ずつコツコツと一緒に高配当株を積み上げていきましょう。

\たった5分で手続き完了/

※取引手数料は驚異のゼロ円!最も選ばれている証券会社

現在メンバーシップも運営しています。

- 最新の保有銘柄と売買動向を毎週公開

- 監視銘柄リストの共有(100銘柄超)

- 各企業の事業内容の深掘り

- 最適な売買タイミングの検証

Youtube上では公開をしていない、「一歩踏み込んだ銘柄分析」の有料記事が全て読み放題となっています。

過去に投稿した記事の一部

\初月「無料」で全記事読み放題/

※月末までに解約をすれば料金は一切かかりません。