不動産株に興味があるんだけど、どれを選んだら良いのか分からない…。

たくさんある不動産株の中から、投資経験者のおすすめを教えて欲しい…。

こういった疑問や悩みを一度は抱いた事があるのではないでしょうか?

こちらは、2024年に入ってからの業種別指数の不動産業と日経225のチャートを比較した資料になります。

日経225の年初来13.04%の上昇に対して、不動産業は年初来20.85%も上昇をしています。

直近株価を大きく下げてきてはいるものの、年初来20%超のパフォーマンスは素晴らしい結果かと思います!

今回は、2024年に入ってから日経平均を大きくアウトパフォームしている不動産株に注目をし、

- 不動産株に「今」注目をする理由

- 今回比較をする不動産株の概要

- 不動産株を徹底比較(全7項目)

動画の最後には、ボクが「今」買うならどの不動産株を買うのかについても言及をしていきますので、是非最後までお付き合いください!

この記事は、元メガバンク出身の現役FPが、これまでに積んだ経験をもとに執筆しています。

不動産株に「今」注目をする理由とは

2024年3月26日に国土交通省が2024年の公示地価を発表しました。

このように、不動産価格が上昇をしてきていることで、純資産価値対比で割安になっている日本の不動産株に見直し予知があるとの見方が広がり、不動産株の株価は発表後に急騰しました。

ちなみに、時価と取得価額の差額である含み益を多く抱えている不動産会社を最新の決算資料をもとにピックアップしてみました。

- 三菱地所:4兆6,339億円

- 住友不動産:3兆7,367億円

- 三井不動産:3兆2,626億円

ちなみに、三菱地所の時価総額は約3.7兆円です。

このように、日本の株式市場には、保有不動産に大きな含み益があるにもかかわらず、株価が、純資産価値と比べて極めて割安な水準にとどまっている銘柄がたくさんあります。

それが、3月末の公示地価の発表をうけて世間に広く知られ、不動産株に見直しの買いが入って来ているのが現状です。

個人的にも、保有不動産の含み益を考慮した上で、純資産価値に比べて、現在の不動産株は割安感があると考えています。

今回比較をする不動産株の概要

不動産株に「今」注目をする理由について理解が深まったところで、今回比較をする不動産株を紹介していきます。

今回比較をする不動産株は、総合不動産会社で時価総額TOP5の5銘柄です。

- 三井不動産(8801)

- 三菱地所(8802)

- 住友不動産(8830)

- 東急不動産HD(3289)

- 野村不動産HD(3231)

それでは、比較をしていく前に、それぞれの不動産株の概要について順番に解説をしていきます。

三井不動産ってどんな企業?

配当に関する情報(2024年4月25日時点)

- 株価:1,514円

- 配当金:1株27.3円(24年3月期)

- 予想配当利回り:1.80%

三井不動産は、総合不動産会社で最大手の一社です。時価総額は約4.6兆円の大型株。総合デベロッパーとしてオフィスビル、商業施設、ホテル、レジャー施設、マンション、リゾート開発などの総合不動産事業を国内外で展開。東京ミッドタウン、ららぽーと、三井アウトレットパークなど豊富な開発実績があります。

最近の株価推移

こちらは三井不動産の日足チャートです。

この1年間株価は右肩上がりで伸びており、2024年に入り、上昇のペースが加速しています。ただ、ここ数日で株価は下落してきており、調整を踏まえて再度株価を上げていけるのか注目です。

三菱地所ってどんな企業?

配当に関する情報(2024年4月25日時点)

- 株価:2,758円

- 配当金:1株40円(24年3月期)

- 予想配当利回り:1.45%

三菱地所は、三菱グループの総合不動産会社で業界最大手の企業です。時価総額は約3.7兆円の大型株。不動産デベロッパーとして東京大手町・丸の内・有楽町に30棟以上のビルを所有する「三菱村」を形成し、世界有数のビジネスセンターに育成しています。現在は、東京大手町・常盤橋街区・四谷駅前地区、福岡の再開発に注力。

最近の株価推移

こちらは三菱地所の日足チャートです。

この1年間株価は右肩上がりで伸びており、2024年に入り、上昇のペースがかなり加速しています。ここ数日の株価下落で10%近く下げましたが、依然として高値圏での推移が続いています。ここからどこまで株価を伸ばしていけるのか注目です。

住友不動産ってどんな企業?

配当に関する情報(2024年4月25日時点)

- 株価:5,290円

- 配当金:1株59円(24年3月期)

- 予想配当利回り:1.12%

住友不動産は、大手総合デベロッパーの一社です。時価総額は約2.6兆円の大型株。東京都区内を中心にオフィスビルの開発・賃貸、全国規模の住宅開発・販売、商業施設運営、海外不動産の開発・運営を営む。主力の賃貸オフィスビルは「泉ガーデンタワー」「新宿住友ビル」「渋谷ガーデンタワー」など230棟超を運営管理。

最近の株価推移

こちらは住友不動産の日足チャートです。

この1年間株価は右肩上がりで伸びており、3月末に発表された2024年の公示価格の発表で株価は急騰。4月12日には上場来高値の6062円まで株価を伸ばしています。そこから地合いの関係もあり、株価を大きく下げてきてはいるものの、依然として高値圏での推移は続いており、再度上昇へと転じることが出来るのか注目です。

東急不動産HDってどんな企業?

配当に関する情報(2024年4月25日時点)

- 株価:1,124円

- 配当金:1株28円(24年3月期)

- 予想配当利回り:2.49%

東急不動産HDは、東急グループの総合デベロッパーです。時価総額は約8,800億円の中型株。都心の不動産開発、再生可能エネルギー発電施設、物流施設等の開発・建設を営む。傘下の代表的企業には東急不動産、東急コミュニティー、東急リバブル、東急住宅リース、学生情報センターなどがあります。

最近の株価推移

こちらは東急不動産の日足チャートです。

この1年間株価は右肩上がりで伸びており、3月末に発表された2024年の公示価格の発表で株価は急騰。3月29日には上場来高値の1266円まで株価を伸ばしています。そこから地合いの関係もあり、株価を大きく下げてきてはいるものの、1100円前後で下げ止まり、再度上昇へと転じることが出来るのか注目です。

野村不動産HDってどんな企業?

配当に関する情報(2024年4月25日時点)

- 株価:4,128円

- 配当金:1株165円(25年3月期)

- 予想配当利回り:4.00%

野村不動産HDは、野村ホールディングスの関連不動産会社です。時価総額は約7,400億円の中型株。住宅、都市開発、資産運用、仲介・CRE、運営管理、海外の6事業を主に展開。首都圏を中心に年間約5000戸の分譲マンション「PROUD」「OHANA」・一戸建「プラウドシーズン」を供給。

最近の株価推移

こちらは野村不動産の日足チャートです。

4月25日に最新の決算を発表した影響もあり、翌日4月26日には株価を大きく上げてきています。地合いの悪い中、24年3月につけた高値を超えてきており、ここから更に株価を伸ばしていけるのか注目です。

不動産株を徹底比較(全7項目)

今回は、不動産株5銘柄を下記の7項目で比較をしていきます。

- チャート推移(5年チャート)

- 時価総額 / 自己資本比率

- 売上高 / 当期利益率

- ROE / ROA

- 予想配当利回り / 配当性向

- 総還元利回り / 総還元性向

- 予想PER / 実績PBR

それでは、上から順番に比較していきましょう。

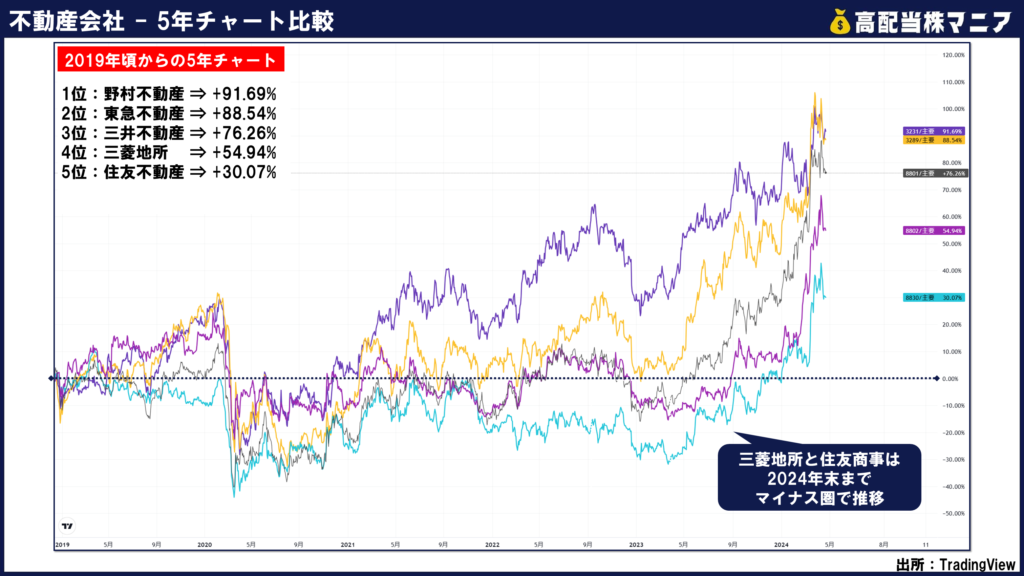

チャート推移(5年チャート)

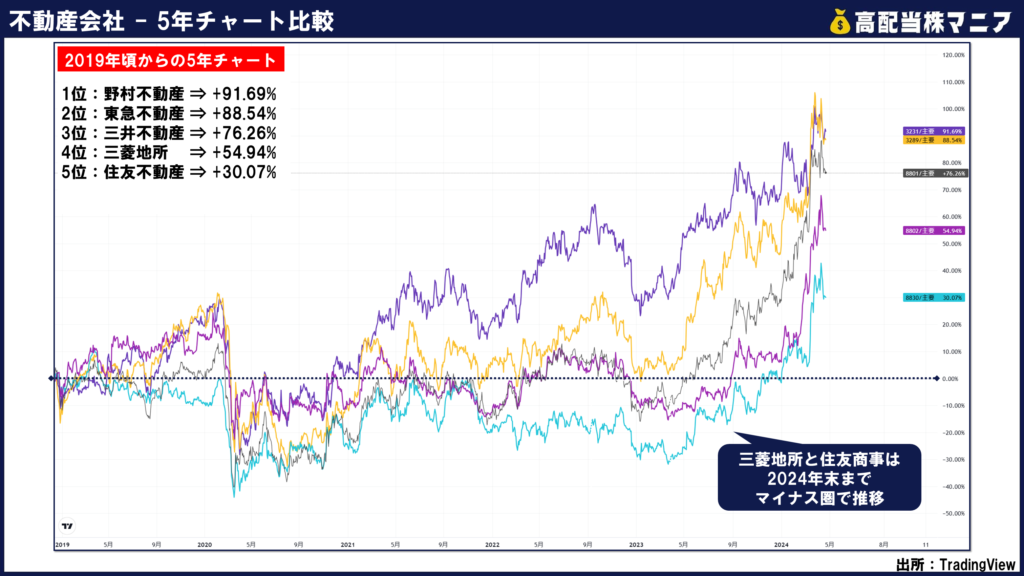

こちらは、2019年からのチャート比較になります。

この5年間で株価を最も伸ばしているのは野村不動産で、2019年から91.69%も上昇しています。

これに加えて、野村不動産の場合は配当金も貰えていたわけですので、昔からのホルダーは野村不動産様様です。

野村不動産以外の銘柄はと言うと、

- 東急不動産:+88.54%

- 三井不動産:+76.26%

- 三菱地所:+54.94%

- 住友不動産:+30.07%

といった結果になっています。

2020年3月頃のコロナショック時には5銘柄すべてがマイ転。三菱地所と住友商事に至っては、2024年末までマイナス圏で推移していました。

結論、こちらのチャートを見ても分かる通り、5銘柄の中では野村不動産が現状最も強い値動きをしています。

時価総額 / 自己資本比率

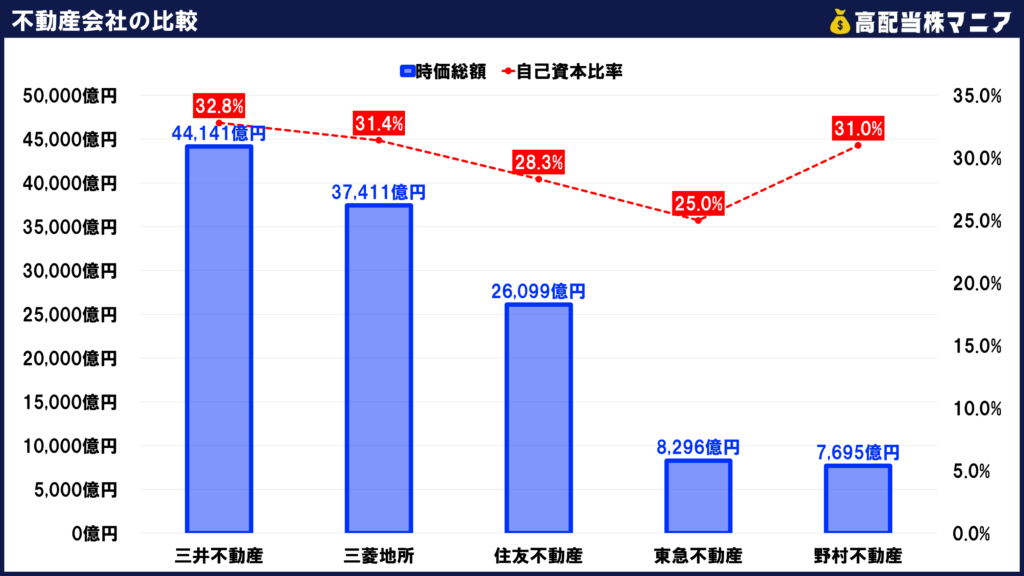

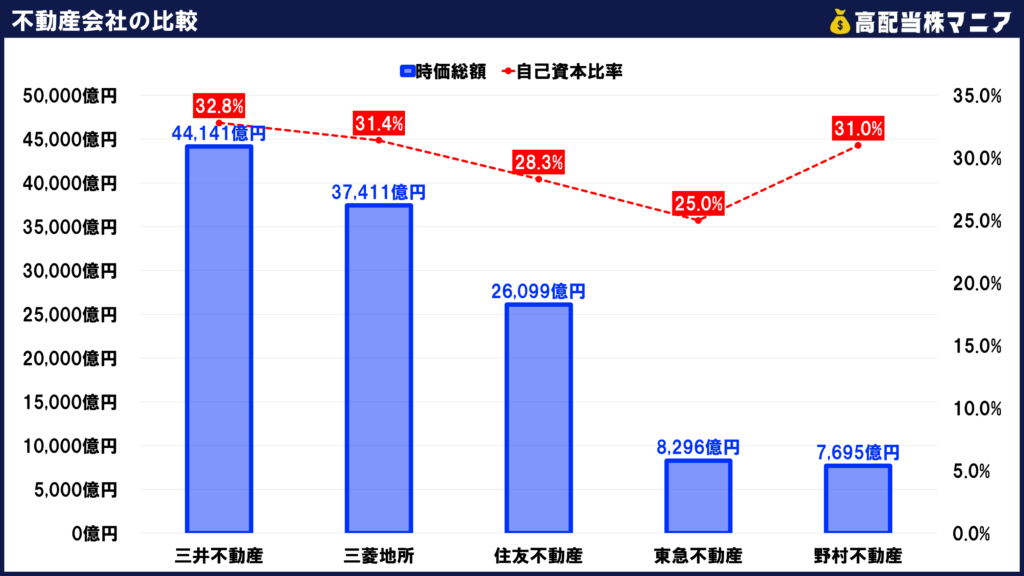

こちらは、時価総額、自己資本比率の比較資料です。

時価総額が最も大きいのは三井不動産で4.4兆円。そしてそこから、三菱地所⇒住友不動産⇒東急不動産⇒野村不動産と続いていきます。

時価総額で見ると、上位3銘柄が抜けていて、東急不動産と野村不動産は規模的には少し劣っています。

自己資本比率に至っては、そこまで大きな差はなく、三井不動産が32.8%で最も高い数値となっています。

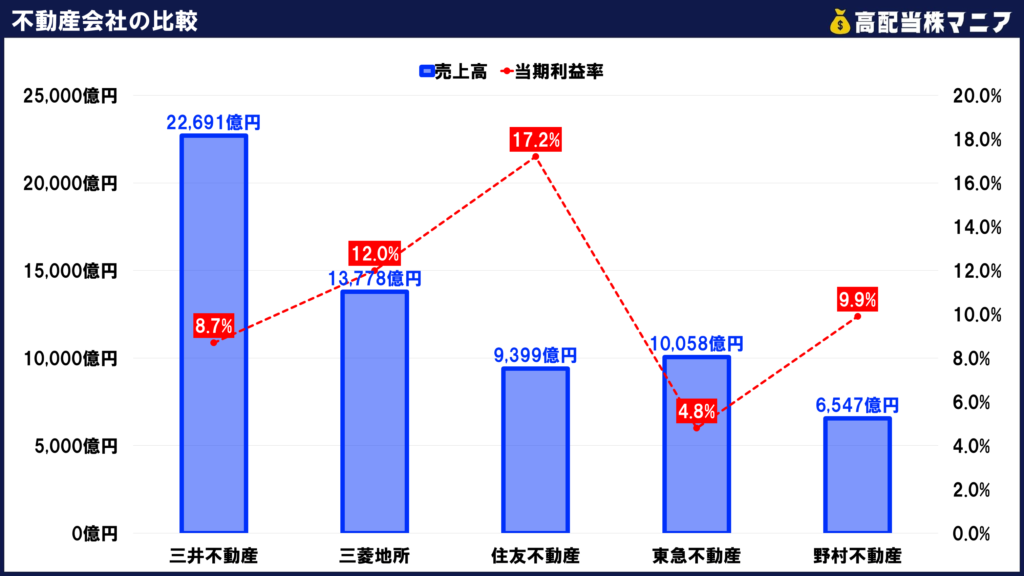

売上高 / 当期利益率

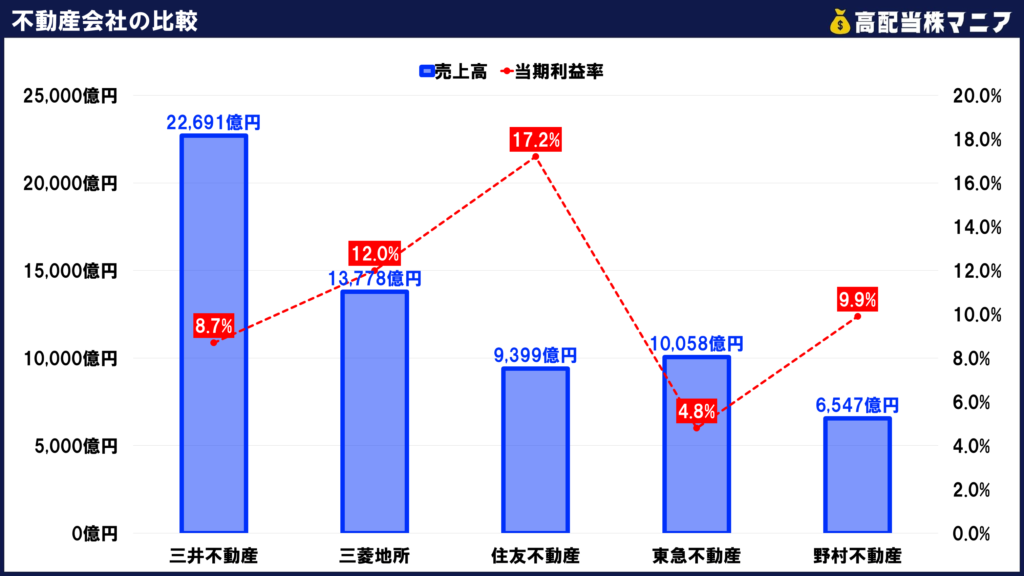

こちらは、売上高、当期利益率の比較資料です。

売上高が最も大きいのは、時価総額同様に三井不動産で2.2兆円と他4社を大きく上回っています。

ただ利益率となってくると、住友不動産が最も高く、17.2%と圧倒的な高さです。

東急不動産はというと、売上高は住友不動産を上回ってはいるものの、利益率は3分の1以下と経営効率といった点で少し難があります。

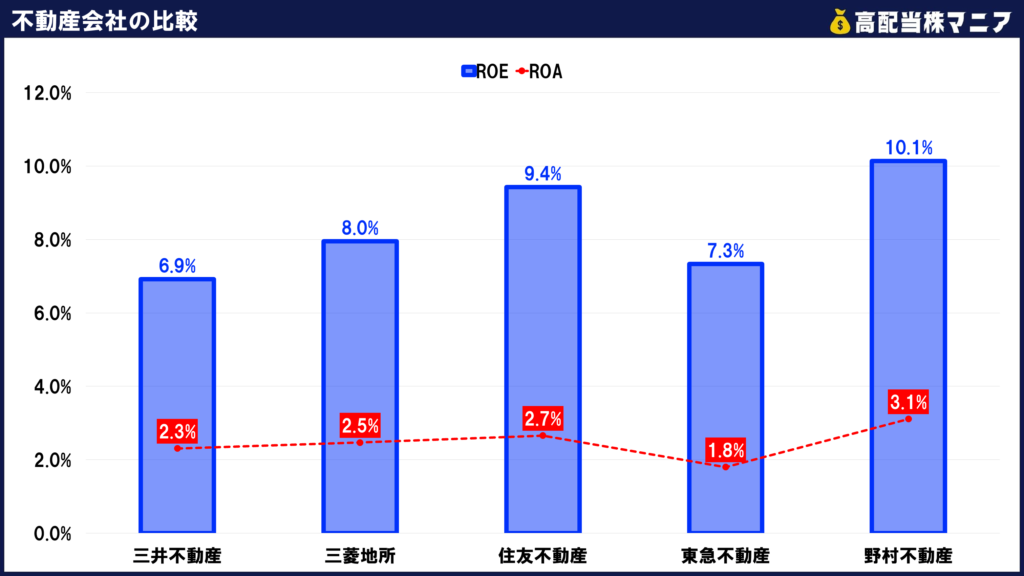

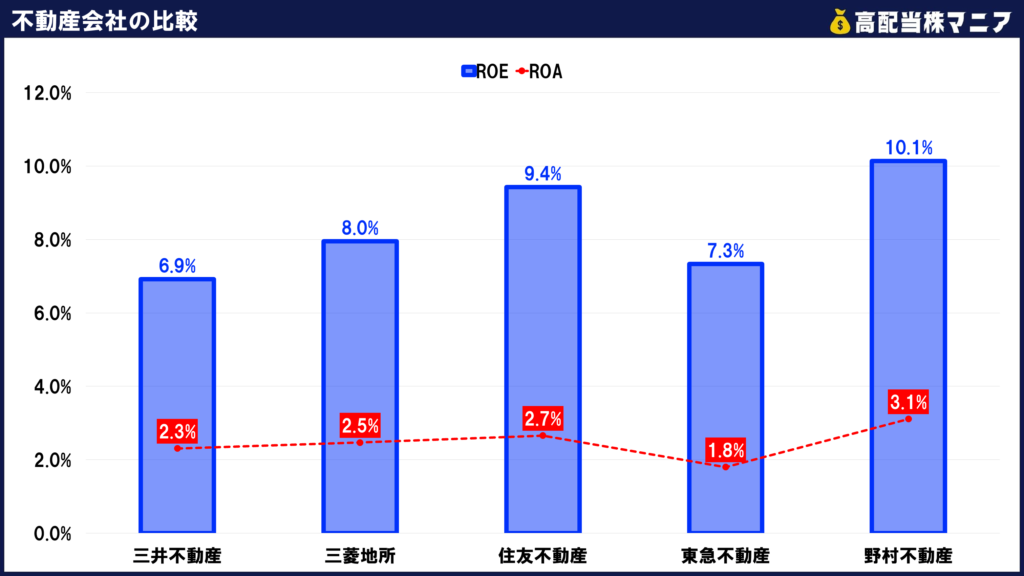

ROE / ROA

こちらは、ROE、ROAの比較資料です。

ROE、ROAは、会社が持っているお金をいかに効率的に運用できたかを示す指標です。ちなみに、日本の上場企業のROEの平均値は10%前後です。

そんな、ROE、ROAといった経営効率を測る指標で最も高い数値を残しているのは、野村不動産です。

時価総額は5社の中で最も小さかったものの、自己資本比率、利益率と平均以上の数値となっており、ROEだけでなく、ROAの数値が高いのも納得の結果です。

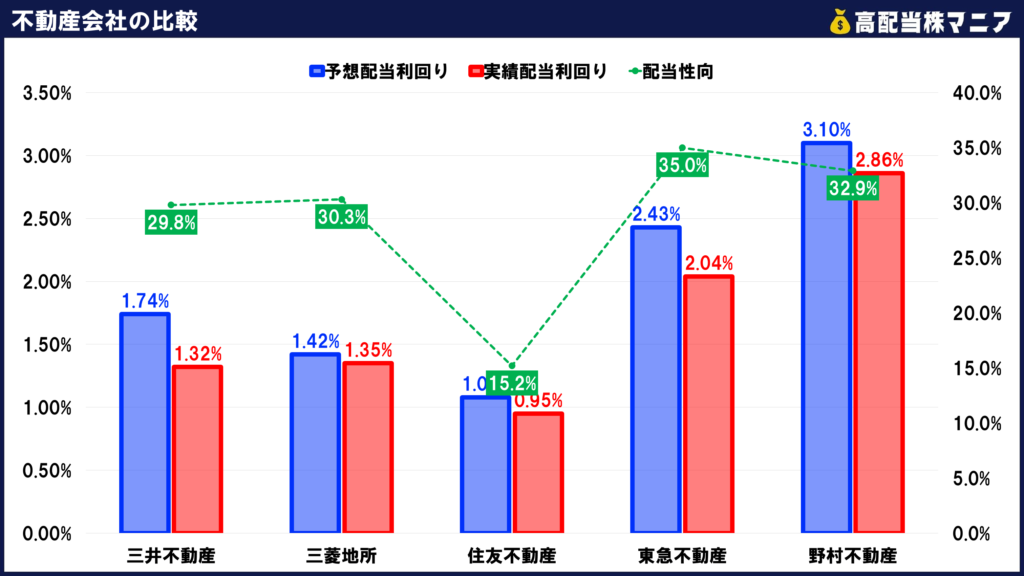

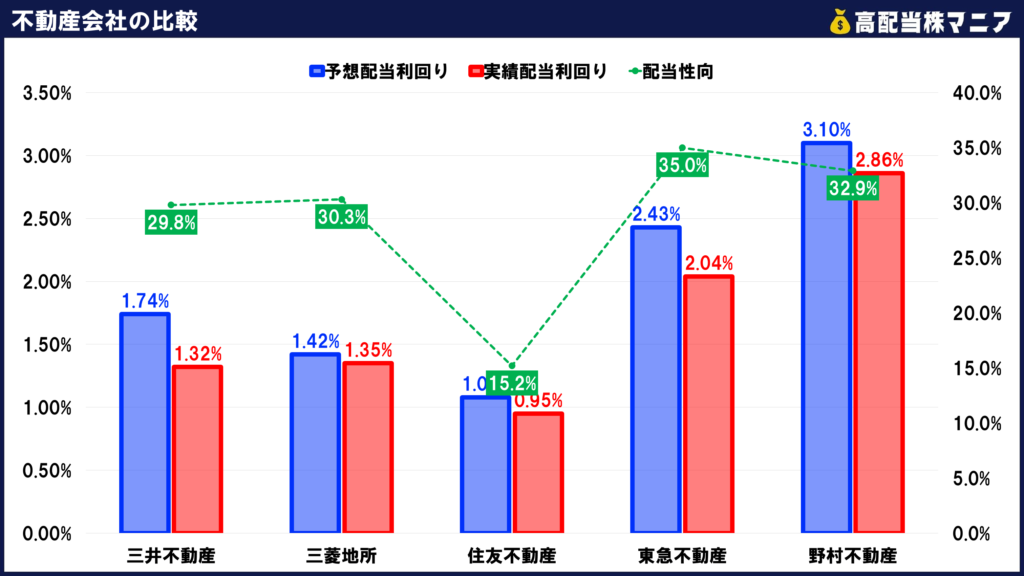

予想配当利回り / 配当性向

こちらは、予想配当利回り、配当性向の比較資料です。

配当利回りが最も高いのは野村不動産で、先日発表したばかりの決算では、25年3月期での増配も発表しており、13期連続での増配予想で配当利回りは4%まで上昇しました。

配当性向に関しては、住友不動産のみ極端に低く15.2%、それ以外の4銘柄は30%前後での推移となっています。

ご存知の方も多いかと思いますが、少し前までは5銘柄ともに2%~4%の配当利回りを誇っていました。

ですが、最近の株価急騰に伴い配当利回りは大きく下げ、ここ数年ではかなり低い利回り水準となっています。

総還元利回り / 総還元性向

こちらは、配当に加えて、自社株買いも含んだ総還元利回り、総還元性向の比較資料です。

ここでも、最も利回りが高いのは野村不動産で5.78%、12期連続増配というだけではなく、7期連続で自社株買いも実施しています。

2位以下に関しては、東急不動産のみ3%を超えていますが、それ以外の3社は全て3%以下と、株主還元といった点から見ると少し物足りない水準です。

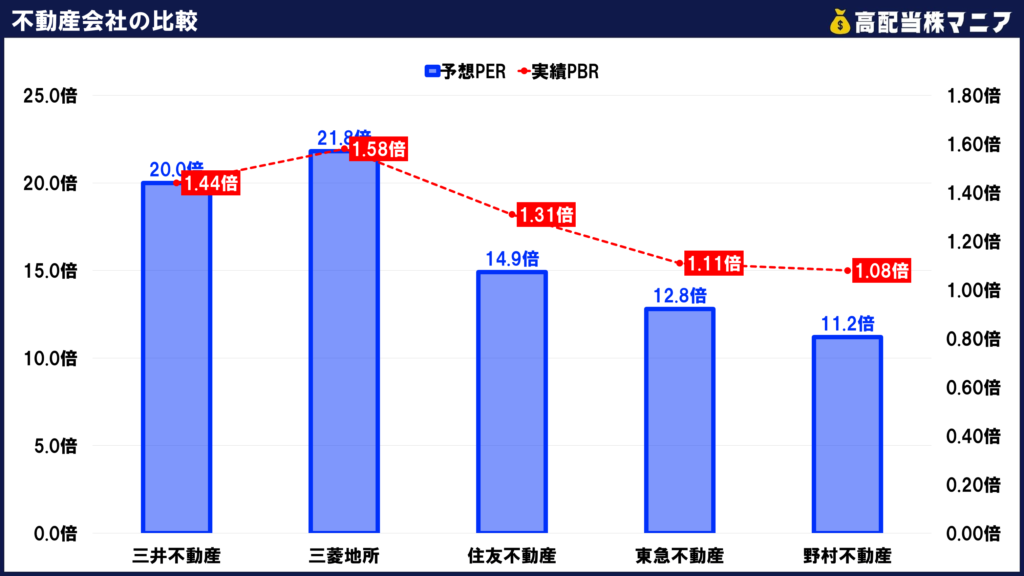

予想PER / 実績PBR

それでは最後に割安度合いについて確認をしていきたいと思います。

こちらは、予想PER、実績PBRの比較資料です。

PER、PBRともに最も高いのは三菱地所で、PERは21.8倍、PBRは1.58倍と投資家からの注目度は最も高いです。

それに対して、最も低いのは野村不動産で、PERは11.2倍、PBRは1.08倍と割安度合いといった点では最も割安感があります。

【結論】今、狙いたい不動産株はこれ!

はい、いかがでしたでしょうか?

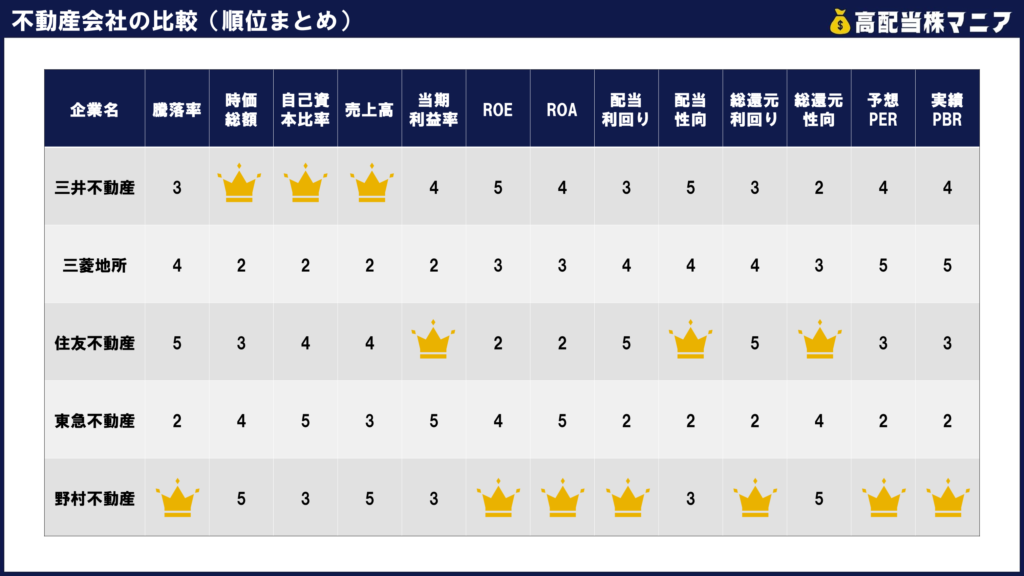

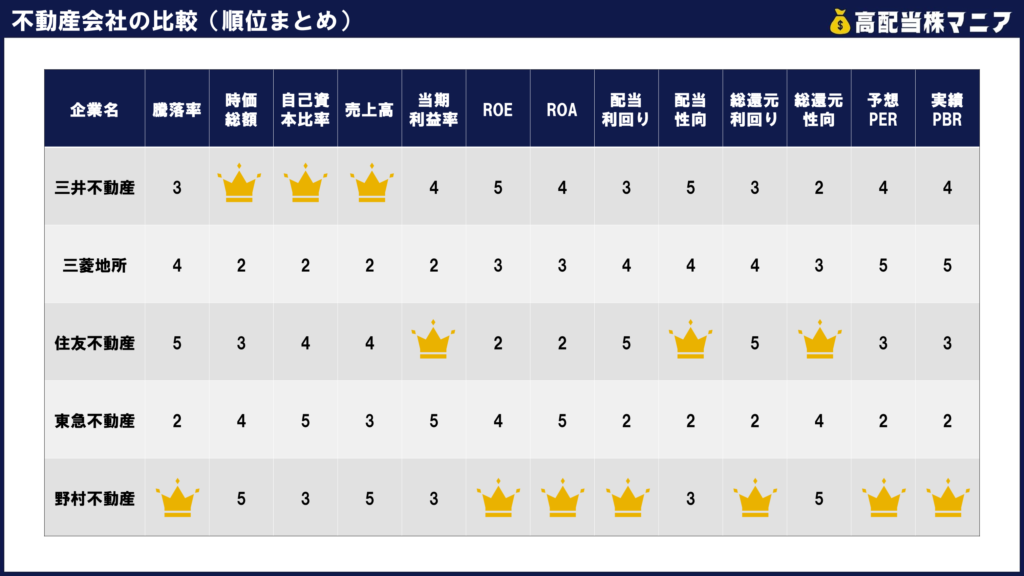

今回比較をした項目別の結果一覧がこちらです。

ランキング1位を最もたくさん獲得しているのは、野村不動産HDといった結果になりました。

とはいえ、「実際にどの株を買うか?」となると、どの項目を優先して評価するのかが重要になってきます。

今回、比較をしてみて分かったことをまとめると、会社の規模としては三井不動産、三菱地所の2社が大きいものの、株主還元や割安度合いといった点では、野村不動産と東急不動産の方が魅力的であるということが分かりました。

この結果を踏まえて、

ボクが「今」最も買いたい不動産株は野村不動産HDです。

あくまでも、ボクは長期保有を前提とした高配当株投資家ですので、株主還元に積極的な野村不動産HDが最も魅力的に映りました。

また、他の4銘柄と比較をすると、割安度合いといった点で優位性があり、「今」買うならといった条件下では野村不動産一択といった結果です。

正直、野村不動産が増配を発表する前の先週にこの動画を出したかったのですが「間に合わず」このタイミングになってしまった点は少し申し訳ないです…。

高配当株投資に関するよくあるQ&A

ここからは、高配当株投資に関するよくある質問にお答えしていきます。

上記の質問に対して、順番に回答をしていきます!

Q1 . 高配当株投資におすすめの証券会社はどこですか?

結論:個人的にはSBI証券かと思います。

一番の理由は「業界屈指の格安手数料」です。

SBI証券は「ゼロ革命」と称し、国内株式の売買手数料を「無料」としており、個人投資家にとって圧倒的な地位を築いています。

ちなみに、ボクの運営しているYouTubeチャンネルで高配当株投資家1,427人に「メイン口座で使用している証券会社はどこですか?」とアンケートを取ったところ、下記のような結果になりました。

- SBI証券

公式:https://www.sbisec.co.jp/ETGate

国内初1,300万口座突破! - 楽天証券

公式:https://www.rakuten-sec.co.jp/

楽天ポイントが貯まる・使える! - マネックス証券

公式サイト:https://www.monex.co.jp/

完全無料で使える分析ツールに強み!

※高配当株投資家1400人へのアンケート結果をもとに作成

アンケート結果1位のSBI証券は口座開設数が国内初1,100万口座を突破しており、

どこの証券会社にしようか悩むなぁ…。

という方は、SBI証券に口座を開設しておけば間違いないかと思います。

\たった5分で手続き完了/

※取引手数料は驚異のゼロ円!最も選ばれている証券会社

Q2 . 配当金で月3万円もらうにはいくら必要ですか?

結論:およそ1,500万円の投資元本が必要です。

月3万円(年間36万円)の配当金をもらうためには、税金を考慮すると、年間で約45万円の配当金をもらう必要があります。

年間45万円の配当金を得るためには、配当利回り3%の銘柄に投資する場合、1,500万円の投資元本が必要です。

このような現実を知ると…、

大きな元手がないと、配当金生活は難しそうだね…。

と感じることかと思います。

もちろん、まとまった配当金を得るためには大きな投資元本が必要です。

ですが、いきなり大きな配当金を狙うのではなく、SBI証券のS株などを利用して1株ずつコツコツと高配当株を購入していくのがオススメです。

実際にボクもS株を使って1株ずつコツコツ購入をしていて、やっと資産が2,500万円を超えてきました。

コンビニでの買い物や、お昼のランチ代、会社の飲み会を一回我慢するだけで、好きな高配当株を買うことが出来ます。ちょっとした我慢を先にするだけで、将来的には配当金でランチに行ったり、友だちと飲み会に行ったりすることが出来るようになります。

誰もが最初は少額から。1株ずつコツコツと一緒に積み上げていきましょう。

\たった5分で手続き完了/

※取引手数料は驚異のゼロ円!最も選ばれている証券会社

Q3 . 配当金はいつもらえるんですか?

結論:権利確定日から2~3か月後にもらえます。

すぐに入ってくるわけじゃないんだね…。

配当金はご自身が指定した銀行口座か、証券口座に通常入金されます。

権利確定日に株を持っていたからと言って、すぐに入金されるわけでなく、「意外とタイムラグがある」という点だけ覚えておきましょう。